この記事では、個人事業主、フリーランス、自営業者、副業で活動しているブロガーさんの確定申告について、確定申告をしなければいけない人の条件から、ブロガーの確定申告で気を付けるポイントを3点厳選して税理士が解説します。

税理士のざいりです。

本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。お客様からよく受ける相談をまとめましたので、ぜひご参考にどうぞ!

この記事がオススメな人

- ブログ運営で収入を得ている方

- これからブログをはじめようと思っている方

- 確定申告のポイントをサラッと知りたい方

コロナ禍の在宅勤務によって以前に比べて自分時間が増えたことで、ブログを始める人が増えました。ブログはだれでも無料で簡単に始めることができるため、ビジネスや副業、趣味として人気です。

専業ブロガーの場合はもちろんですが、副業ブロガー、趣味ブロガーもブログからの収入があれば確定申告が必要になるかもしれません。前年まではブログ収益が無くて確定申告していなかった人も、一定以上のブログの収益を得られるようになったら確定申告をしなければいけません。

「はじめての確定申告で不安」

「税理士に頼もうか悩んでいる」

「どれくらいの収入があれば確定申告をしなければいけないの?」

このように確定申告に向けて不安に思っている方は多いのではないでしょうか。

確定申告のこと、忘れてました。今年はじめてブログで収入がもらえるようになって浮かれてました…。

ブログは収入を得るまでが大変だからよく頑張ったね!次のステップは「確定申告を行うこと」だよ。

確定申告はじめてなんですが大丈夫でしょうか・・・?

最初はみんなはじめてだよ。しっかり解説するから心配しないで!

この記事ではブログ運営に関してブロガーさんの確定申告で気を付けるこポイント3点を解説します。確定申告がはじめての方もこの記事を参考にして確定申告を乗り切りましょう!

いくら稼いだら確定申告が必要か

ブロガーさんが行う確定申告とは「所得税の確定申告」のことをいいます。1年間の所得を計算した結果を、毎年2月15日~3月15日の期間で税務署に申告して所得税を納める手続きです。

ブログの所得とは『ブログ収入からブログにかかる必要経費を差し引いた金額(=利益)』のことをいいます。

1年間の所得が一定額を超える場合には、その所得に応じて所得税や住民税がかかります。

ただしブログが専業(個人事業主)か、副業(会社員)かなどの立場で確定申告の必要有無が変わります。

専業ブロガー(個人事業主)の場合

個人事業主や自営業の場合、所得が48万円未満であれば厳密には確定申告の義務はありません。

しかし専業ブロガーさんの場合は、専業になったときに開業届や青色申告承認申請書を税務署に提出していますので、もし利益が出ていなくても確定申告をすることをおすすめします。なぜなら、開業・青色申告の手続きをして確定申告をしていないと、税務署から申告漏れや脱税を疑われてしまう可能性があるからです。

また、所得税の確定申告をしていないと、別途で住民税の確定申告が必要になる可能性がありますので、所得が48万円未満でも確定申告した方がよいです。

まだブログのお仕事で赤字のときは、青色申告の特典で赤字分を翌年度以降に繰り越すことができます。この制度は確定申告しなければ利用することができません。

いずれにしても専業ブロガーさんは、所得の金額にかかわらず確定申告することをおすすめします。

副業ブロガー(会社員)の場合

ふだんは会社員で、空いた時間でブログ運営を行って収入を得ている方は副業ブロガーさんにあたります。

副業ブロガーさんの場合、勤務先の会社で年末調整を行いますので、原則的には確定申告は不要です。

ただし、所得が20万円を超える場合は確定申告が必要です。副業の所得とは『ブログ収入から経費を差し引いた金額(=利益)』のことですので、ブログの利益が年間で20万円を超える場合は確定申告が必要になります。

そのため、所得が20万円以下の場合は確定申告をする必要はありません。

ブロガーが確定申告で注意すべき3つのこと

ブログの確定申告で気を付けるべきポイントは次の3点で、専業ブロガーさん、副業ブロガーさん両方ともに共通するポイントです。

次章以降で、それぞれ詳細を解説します。

確定申告で気を付けるポイント

- 未入金の成果報酬も売上になる

- 未納品の支払いは必要経費にならない

- 10万円以上の経費は一括で経費に落とせない(例外あり)

未入金の成果報酬も売上になる

ブログの収入は、広告収入です。

ブログから得られる広告サービスの種類は、大きく次の3種類があります。

- Googleアドセンス

- アフィリエイト(ASP)

- 物販系(Amazonアソシエイト、楽天アフィリエイト)

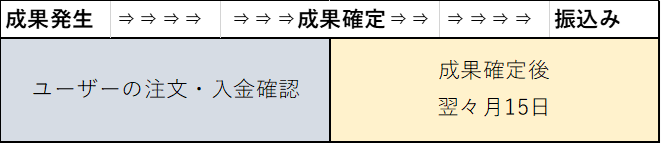

ASP側で成果の発生が管理され、確定した部分の成果報酬がブロガーに支払われる成果報酬が振り込まれます。しかし、通常は成果が確定してすぐには振り込まれず、翌月~翌々月に振り込まれることが一般的です。

そのため、この成果報酬の未入金分が売上から漏れてしまうケースがよくあります。

まだお金をもらってないのに売上になってしまうの?

ブログの場合、アフィリエイト等の成果が確定した時点で売上になるんだよ。次章で売上になるタイミングを詳しく説明するね。

ブログ収入の入金までの流れ

アフィリエイト収入の例で見てみましょう。

ブログ収入は、ASP側で成果の発生が管理され、確定した部分の成果報酬がブロガーに支払われる成果報酬が振り込まれます。

しかし、通常は成果が確定してすぐには振り込まれず、翌月~翌々月に振り込まれることが一般的です。

下記のA8.netのサイトでも成果報酬までの流れは次のように説明されています。

参考:A8キャンパスブログ『アフィリエイト報酬の振込と手数料について』

ブロガーさんのブログ運営では、ASP側の成果発生から成果確定・振込までの流れをまとめると次のようになります。

①アフィリエイトの成果発生

↓

②ユーザーの注文・入金を確認

↓

③アフィリエイトの成果確定

↓

④ブロガーへ振込(成果確定後の翌々月15日)

つまり、1月に成果確定したアフィリエイト報酬は、翌々月の3月に入金になるのです。

ブログ収入の売上計上の時期とは?

売上の計上時期とは、ブログで発生した成果報酬に対して、売上を計上するタイミングのことを言います。

アフィリエイトの成果発生~振込までの流れは次のとおりでした。

①アフィリエイトの成果発生

↓

②ユーザーの注文・入金を確認

↓

③アフィリエイトの成果確定

↓

④ブロガーへ振込(成果確定後の翌々月15日)

確定申告では、1年間の所得を集計します。集計する所得とは、ブログ収入(売上)から必要経費を差し引いた利益の金額のことでした。

それでは、上記の①~④のうち、ブログ運営の売上が発生するタイミングはどこでしょうか?

お金が手に入るのは振込時点だから、④でしょうか?

お金をもらってなくても、売上が発生するんだ。なぜ売上になるか、詳しく解説するよ。

売上が発生するタイミングは、③のアフィリエイトの成果が確定した時点です。

もしかしたら、④の振込時点と思われた方が多いのではないでしょうか。

なぜかというと、売上は『実現主義』によって売上計上しなければいけないからです。

収入を受けるための理由が実現した時点で売上を認識する基準のことを言います。

簡単に説明すると企業会計原則というルールで決まっていて、所得税の考え方もこのルールに沿っているため、確定申告でも実現主義により計算しなければならないのです。

ブロガーの場合、ブログによってアフィリエイトの成果が発生し、成果が確定した時点で成果報酬をもらえる権利が生じます。

つまり、ブログ収入を受けるための理由が発生したということです。

そのため、成果報酬の入金は翌々月だったとしても、成果が確定した時点で売上を計上する必要があるのです。

つまり、ブロガーの令和3年分の確定申告で、収入を集計する際は次のようになりますので参考にしてください。

例)成果確定から翌々月の振込の場合

| 成果確定 | 成果報酬の振込 | 令和3年分の確定申告 |

| 令和2年11月 | 令和3年1月 | 令和2年 |

| 令和2年12月 | 令和3年2月 | 令和2年 |

| 令和3年1月 | 令和3年3月 | 令和3年 |

| 令和3年2月 | 令和3年4月 | 令和3年 |

| 令和3年3月 | 令和3年5月 | 令和3年 |

| 令和3年4月 | 令和3年6月 | 令和3年 |

| 令和3年5月 | 令和3年7月 | 令和3年 |

| 令和3年6月 | 令和3年8月 | 令和3年 |

| 令和3年7月 | 令和3年9月 | 令和3年 |

| 令和3年8月 | 令和3年10月 | 令和3年 |

| 令和3年9月 | 令和3年11月 | 令和3年 |

| 令和3年10月 | 令和3年12月 | 令和3年 |

| 令和3年11月 | 令和4年1月 | 令和3年 |

| 令和3年12月 | 令和4年2月 | 令和3年 |

| 令和4年1月 | 令和4年3月 | 令和4年 |

年末年始の売上は注意が必要ですね。

売掛金の計上処理が必要

会計ソフトへ入力する仕訳でいうと、未入金の収入(売上)のことを『売掛金』と言います。

例えば、令和3年12月に成果確定した報酬が5万円の場合は、次の仕訳になります。

(借方) 売掛金 5万円 /(貸方) 売上 5万円

年度末の売上が正しく計上がされているか(売掛金が正しか)は、税務署が行う税務調査でも特に確認するポイントです。忘れないように注意しましょう。

なお、青色申告で一定の条件を満たす小規模事業者や白色申告者の場合は、売上代金の振り込みの日に売上を計上する方法が認められています。

ちなみに、振込入金日に売上計上する方法を『現金主義』いいます。

ただし青色申告で現金主義をする場合には、以下の要件を満たさなければいけません。

①前々年分の事業所得の金額(※)の合計額が300万円以下の事業者

※事業専従者給与(控除)の額を必要経費に算入しないで計算した金額

②「現金主義による所得計算の特例を受けるための手続」を期限までに提出

現金主義による所得計算の特例を受けるための手続の詳細は、国税庁のホームページで公開されています。

要件を満たせば、成果報酬の入金時に売上にすることが可能だよ。

未納品の支払いは経費にならない

経費の計上の時期とは?

お店で商品を購入したり、飲食をしたりする場合は、物やサービスと引き換えに代金を支払います。

一方で、Amazonや楽天等のネットショッピングで商品を購入する場合は、代引きでない限りは代金の支払が先で、商品の到着が後になります。

注文から使用までの流れをまとめると次のようになります。

①ネットショッピングで注文

↓

②商品が到着

↓

③商品の梱包を開けて使用する

あらためて確認すると、確定申告で集計する1年間の所得は、ブログ収入(売上)から必要経費を差し引いた利益のことをいいました。

それでは、上記の①~③のうち、経費になるタイミングはどこでしょうか?

必要経費になるタイミングは、③の「商品の梱包を空けて使用を開始」した時点です。

経費の計上時期も売上と考え方は同じです。

商品やサービスの提供を受けた日に経費を計上するため、納品前の状態では商品の提供を受けていないため、経費にはなりません。

使ってはじめて経費にすることができるんですね!

未納品のブログ記事も同じ

ブログの記事執筆を外部のライターさんにお願いしている場合も同様です。

記事が納品された後にライターさんに対価として代金を支払うことが通常です。

ただし利益の状況によって、決算直前の12月に税金を少なくするために納品より先に代金を支払って経費にしようと考えられる方もいます。

しかし、支払った時点では必要経費にはなりません。ネットショッピングの場合と同じです。未納品の記事はまだ相手の作業が完了していないため、厳密には発注側は代金を支払う義務が発生していないからです。

納品によって債務が確定するため、ブログ記事が納品されてはじめて必要経費にすることができます。

未納品のものの支払いは必要経費に含めない(前払い処理)

年末の経費が確定申告の対象となるかどうか、いわゆる期ズレ(他の年の経費を今年の経費に入れていないか)の確認は、税務調査でもよくチェックされるポイントです。

例えば、令和3年12月30日にネットショッピングで支払いをして、商品の到着・使用開始が令和4年1月2日だった場合は、令和3年分の経費に入れることはできません。

これらの未納品かかる取引を仕訳にすると、未納品の状態では次のようになります。

12月30日

(借方) 前渡金(前払費用) / (貸方) 現預金

1月2日

(借方) 経費 / (貸方) 前渡金(前払費用)

10万円以上の経費は一括で経費に落とせない(例外あり)

ブログ執筆のために高価なパソコンを購入した方もいると思います。そのパソコンの購入代金、もしかしたら金額によっては一括で経費にすることができません。

私が買ったものなのに経費にならないんですか?

正確にいうと、「一括で必要経費に算入できない」ってこと。金額次第で減価償却資産として何年かに分けて経費化する必要があるかもしれないんだよ。

その購入代金が10万円以上か10万円未満かが分かれ目の金額です。

なぜかというと、取得価額が10万円以上の物の購入は、原則的には工具器具備品などの資産として処理し、その後「減価償却費」として何年かに分けて経費にしなければなりません。

例えば、パソコンの場合は耐用年数が4年と定められているため購入代金を4年間(48月の月割り)に分割して経費にします。

そのため、8万円のパソコンの場合は10万円未満のため一括で経費算入が可能ですが、15万円のパソコンの場合は減価償却が必要です。購入金額によって取り扱いが変わるので注意しましょう。

なお、青色申告を行う事業者の場合は、青色申告の特典である「少額減価償却資産の特例」によって、一括で経費算入できる金額が30万円まで引き上がります。

もし専業ブロガーさんで白色申告の場合には、青色申告の手続きをしましょう。

こちらもCHECK

-

青色申告で節税しよう!青色申告と白色申告の違いからメリットまで税理士が解説

この記事では、個人事業主や副業の会社員が行う確定申告について、青色申告をするメリット、デメリットを解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いを ...

続きを見る

税理士に依頼する

どうしても自分で複式簿記による帳簿付けができない場合や確定申告の期限に間に合いそうにない場合は、税理士に依頼することをおすすめします。

確定申告の期限に間に合わないとどうなる?

自分自身で帳簿付けができないと青色申告をすることができません。また確定申告をしなかったり、申告期限から遅れたりすると、延滞税や無申告加算税などのペナルティの税金が上乗せされてしまいます。青色申告の取消しになる可能性もあります。

確定申告をしなかった、または申告期限から遅れた場合のペナルティ例

・延滞税:7.3%~14.6%

・過少申告加算税:10%~15%

・無申告加算税:15%~20%

・青色申告の取消しの可能性あり

確定申告の代行にかかる税理士の費用

税理士費用は、税理士法人、税理士事務所によってバラバラに設定されています。事業所得の場合、売上によって申告手数料の費用が変わるケースが多いです。売上1000万円の事業所得で、10万円~15万円(税抜)が相場です。

税理士の選び方

税理士法人、税理士事務所だからどんな確定申告も問題なく完成させられるというわけではありません。誤解を恐れずにいうと、税理士にも得意不得意があります。

個人の小規模事業者よりも法人の中小企業がメインであったり、事業系の申告よりも相続税の申告に特化している場合もあります。また個人の事業系の申告を行っていても、ブログ収入の申告をしていなかったり、そもそもブログビジネス自体を理解していなかったりすることも考えられます。

そのため、税理士法人、税理士事務所は料金だけで判断してはいけません。また一社に絞らないで必ず複数の税理士と電話や面談をしたうえで、自分で判断するようにしましょう。

とは言っても、何社もの税理士事務所に電話するのは大変ですし、そんなに時間をかけられないという人もいると思います。

そのような場合には、税理士紹介サイトを利用すれば、料金など要望に合った税理士を紹介してもらうことができます。

費用と時間をかけずに税理士事務所が見つかりますのでおすすめです。

同じ税理士でも違うんだ。何人かと会ってから見極めが大事ですね。

そもそも人として合わない可能性もあるからね。一度会ってから決めることをおすすめするよ。

まとめ

この記事では、ブロガーが確定申告で気を付けるべき3つのことについて解説しました。

注意する3点は次のとおりでした。

確定申告で気を付けるポイント

- 未入金の成果報酬も売上になる

- 未納品の支払いは必要経費にならない

- 10万円以上の経費は一括で経費に落とせない(例外あり)

今年、ブログ収入ではじめて確定申告をする方も多いと思います。

確定申告は気をつけるべき点を守れば難しいことはありません。

ぜひこの記事を参考にして、確定申告を乗り切りましょう!

とっても勉強になりました!がんばって確定申告をやってみます!

こちらもCHECK

-

確定申告の準備の手間をカンタンに減らす方法5選

この記事では、確定申告をカンタンに済ませるための準備方法について、税理士が分かりやすく解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただ ...

続きを見る