この記事では、個人事業の開業届の書き方について、税理士がわかりやすく解説しています。

税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。お客様からよく受ける相談をまとめましたので、ぜひ参考にしてください!

この記事がオススメな人

- 個人事業主、フリーランスとして開業する人

- 開業届の書き方を知りたい人

- 開業準備をサクッと終わらせたい人

個人事業主として独立しました。開業届を税務署に出さないといけないと聞いたのですが、書き方がよく分からないので教えてもらえませんか?

税務署に出す書類は専門用語が多くて難しいよね。今回は『開業届の書き方』について解説するよ。

個人事業主として開業する場合、開業届を提出しなければいけません。

しかし、いざ準備をしようと思っても

開業届の書き方が分からない!

書き方を調べるのは面倒!

サクッと終わらせたい!

このように書き方が分からず前へ進めない、そんな方も多いのではないでしょうか。

周囲の個人事業主の先輩に聞いても、ちゃんとした答えが返ってこない可能性が高いです。

なぜなら、今では経験豊富の個人事業主も開業時は駆け出しの素人。さらに開業時にしか作らない書類。

覚えてないのも無理ないですよね。

そこで、この記事では開業届の具体的な書き方について、細かい項目ごとに分かりやすく解説しています。

この記事を読めば、開業届の書き方を知ることができますので、ぜひ参考にしてみてくださいね!

開業届とは?

開業したら開業届を税務署に出すように言われたのですが、そもそも開業届って何ですか?

開業届は、一言でいうと「税務署に開業したことを通知する」ものだよ。

個人事業主として開業した場合、開業届を税務署に提出します。

建設業、飲食業、美容業などの業種にかかわらず、また従業員を雇うかどうかにもかかわらず、個人事業主であればだれもが対象です。

開業届は提出しなければいけない

開業届は必ず出さないといけないのですか?

法律で決められているので提出は必要だよ。ただし出さなくても罰則はないよ。

開業届は必ず提出しなければいけません。国税庁のホームページでも次のように書かれています。

[手続名]個人事業の開業届出・廃業届出等手続

[概要]

新たに事業を開始したとき、事業用の事務所・事業所を新設、増設、移転、廃止したとき又は事業を廃止したときの手続です。

[手続根拠]

所得税法第229条

[手続対象者]

新たに事業所得、不動産所得又は山林所得を生ずべき事業の開始等をした方

[提出時期]

事業の開始等の事実があった日から1月以内に提出してください。

なお、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となります。

つまり、

① 事業所得(建設業や飲食業など)や不動産所得(不動産賃貸など)にかかわる事業を個人事業として始めた場合、

② 事業を開始した日から1か月以内に

税務署へ開業届の提出が必要になります。

ただし、提出が遅れた場合や提出をしなかったとしても罰則などはありません。

開業届を出すメリット

罰則がないなら、作るの面倒だし出さなくてもいいですか?

罰則はないけど、開業届を出す方がメリットがあるんだ。

開業届を準備することで次のメリットがあります。

開業届を出すメリット

- 青色申告ができる

- 個人事業用の屋号名義の銀行口座が開設できる

- 金融機関から融資を受けることができる

- 信用力がアップする

- 給付金が受けられる

上記のメリットは個人事業を行う上ではとても重要なものです。

開業届は個人事業主として活動していることの証明です。個人事業主として確定申告が1回でも終わっていれば、確定申告書をもとに証明できますが、個人事業主1年目の場合は確定申告書がありません。

そのため、開業して間もない時期は、銀行などの金融機関や、給付金を受けるための行政機関に、個人事業主であることを証明するために開業届が必要となることが多々あります。

これだけメリットがあるなら絶対に出しておいたほうが良いですね!

開業届の書き方

開業届の書き方を教えてください!

本章では、開業届の各項目の書き方について説明していきます。

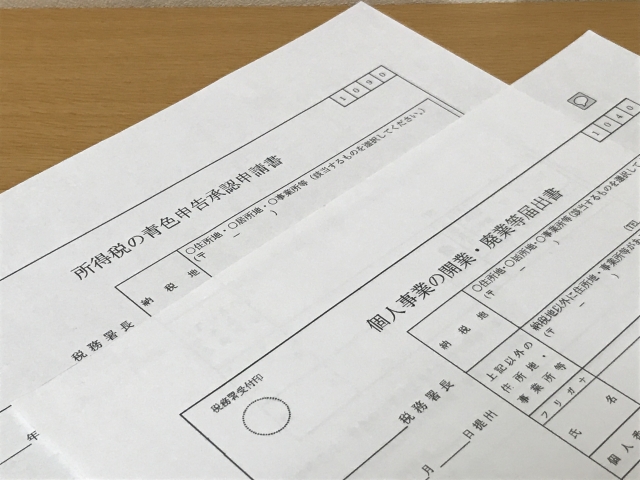

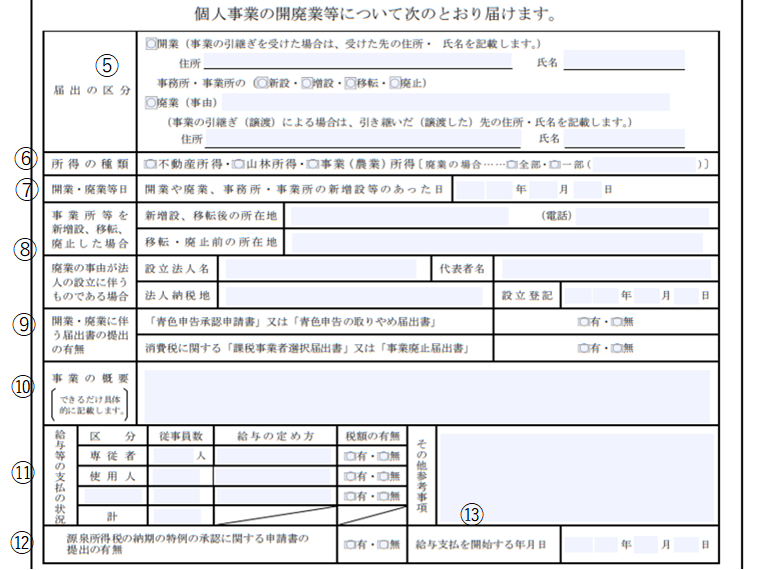

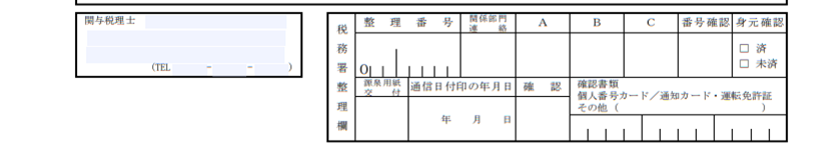

なお、開業届は次のような用紙です。国税庁のホームページ(こちらからダウンロードできます)や税務署の窓口でもらうことができます。

出典:国税庁HP[手続名]個人事業の開業届出・廃業届出等手続

上段 - 基本情報

①税務署長、提出年月日

税務署長の枠は所轄する税務署を記入します。

納税地の所轄税務署はこちらから調べることができます。

提出日は、届出を提出する年月日を記入します。

②届出の名称

この届出は開業と廃業で両方使えるようになっています。

今回は開業ですので、届出の名称の「開業」に〇を付けます。

③納税地

納税地は、自宅の住所または事務所の住所を記入します。

個人事業主の納税地は、基本的に自宅の所在地です。

事務所や店舗がある場合は、事務所等を納税地とすることもできます。

その場合は、上記以外の住所地に自宅住所を記入します。

④氏名、生年月日、個人番号(マイナンバー)、職業、屋号

個人番号は、通知カードかマイナンバーカードを見て記入します。

個人番号の記入誤りがあると、あとで税務署から問い合わせが来ることがあります。

そのため、間違いのないように正しく記入します。

職業欄は業種を記入します。

例えば、飲食業、美容業、建設業、ライターなどです。

屋号は無ければ空欄で大丈夫です。

屋号を付けることのメリットについては、こちらの記事で解説しています。

中段 - 個人事業の内容

⑤届出の区分

「開業」にチェックを入れます。

住所・氏名は事業の引継ぎを受けた場合のため、通常の開業であれば記入しなくて大丈夫です。

⑥所得の種類

「事業所得」にチェックします。

不動産投資など不動産賃貸を行う場合は「不動産所得」にチェックします。

不動産賃貸業でも事業的規模である場合は「事業所得」にチェックします。

事業的規模とは、貸家で5棟、アパート・マンションの一室で10室以上の場合を言います。

⑦開業・廃業等の日

開業した日を記入します。

⑧事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

今回は開業のため、空欄で大丈夫です。

⑨開業・廃業に伴う届出書の提出有無

青色申告承認申請書とは、青色申告の適用を受けるための届出です。

青色申告を受けるために同時に提出しますので「有」にチェックします。

青色申告については、こちらの記事で解説しています。

消費税に関する届出は、「無」にチェックします。

個人事業の開業の場合、消費税を判定するために基準期間の売上がないため消費税の納税義務がありません。

しかし相続等で引き継いだ事業を開業する場合には、納税義務がある場合があります。

そのため、もし相続等で引き継いだ事業を開業する場合は、税理士に相談されることをオススメします。

⑩事業の概要

事業の内容を記入します。

④で記載した業種をもう少し詳細に書くイメージです。

例えば、居酒屋、美容院、整体、空調整備業のように事業の内容が伝われば大丈夫です。

⑪給与等の支払の状況

開業時に支払う予定がなければ、0人と記入します。

もし給与を支払う予定があれば従業員の人数を記入します。

専従者とは事業に専念する家族、使用人とはその他の従業員です。

給料を支払うと所得税がかかるため、税額の有無は「有」を記入します。

⑫源泉所得税の納期の特例に関する承認申請書の提出の有無

給与を支払う場合、給料から所得税を天引きして毎月納めなければいけません。

従業員の人数が少ない場合は、半年に1回の納税にしてもらえる特例があります。

その特例を「源泉所得税の納期の特例」といいます。

納税の手間が省けるため、この特例は受けることをオススメします。

そのため、源泉所得税の申請書の提出は「有」にチェックを入れます。

⑬給与支払を開始する年月日

給料の支払い開始日が分かれば、開始日を記入します。

支払い開始時期が未定の場合は、その他参考事項に「給与支払時期未定」と記入すれば大丈夫です。

下段

関与税理士、税務署処理欄は記入不要です。

青色申告の申請も一緒にする

開業届を税務署に出す際には、青色申告をするための手続きを一緒にすることをおすすめします。

青色申告は開業から2か月以内に「青色申告承認申請書」を税務署に提出しなければいけないと、その年は受けることができません。

青色申告には、事業を行う上でたくさんのメリットがあります。そのため、個人事業主にとって青色申告は必須です。

手続きを忘れないためにも、開業届と一緒に準備してしまいましょう。

青色申告のメリットについては、コチラの記事で分かりやすく解説していますので、ぜひ参考にしてくださいね。

こちらもCHECK

-

青色申告で節税しよう!青色申告と白色申告の違いからメリットまで税理士が解説

この記事では、個人事業主や副業の会社員が行う確定申告について、青色申告をするメリット、デメリットを解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いを ...

続きを見る

まとめ

この記事では開業届の書き方を解説しました。

開業届の用紙を見ると難しそうですが、今回の記事の書き方の例を見て、カンタンに思われた方が多いのではないでしょうか。

開業届を提出することで自分自身のモチベーションアップにも効果があります。

反対に、開業届を出さないのは「稼げなくても良い」という保険であり、スタートから逃げ腰になっていることと同じです。

本気で事業をやるからには、開業届を準備して税務署に通知しておきましょう!

また、開業届を出すことで次のようなメリットがありました。

開業届を出すメリット

- 青色申告ができる

- 個人事業用の屋号名義の銀行口座が開設できる

- 金融機関から融資を受けることができる

- 信用力がアップする

- 給付金が受けられる

開業後は、書類を役所に出したり契約書を交わしたりと手続きに時間をとられます。

特に税金関係の書類は専門用語が多くて嫌になりますよね。

このブログでは、個人事業主、フリーランス、自営業の人が、自分で確定申告をすることができたり、気になる疑問を解決できたりと、開業・運営に役立つ情報を発信しています。

ぜひブログを参考に、個人事業主としてスムーズなスタートを切ってくださいね!

こちらもCHECK

-

個人事業主、フリーランスの屋号|おすすめの決め方と屋号を持つメリットとは?

この記事では、個人事業主、フリーランスが屋号を付けるメリット、屋号の決め方、注意点について、税理士が分かりやすく解説します。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資の ...

続きを見る

こちらもCHECK

-

【建設業、一人親方】屋号の決め方のポイント5選とは?

この記事では、個人事業で建設業、リフォーム業、職人さんなどの建設関係を営む方や一人親方に向けて、屋号の決め方について税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業 ...

続きを見る