この記事では、個人経営、自営業、フリーランスなどの個人事業主が支払わなければいけない個人事業税について、その概要から実際にかかる金額まで税理士がわかりやすく解説します。

税理士のざいりです。

本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。お客様からよく受ける相談をまとめましたので、ぜひご参考にどうぞ!

この記事がオススメな人

- 個人事業主、フリーランス、自営業の方

- 個人事業税を払う必要があるか知りたい方

- 個人事業税についてご存じない方

「個人事業税」という納付書が届きました。所得税や住民税を払ったのに、また税金を払わないといけないんですか?

特定の業種で、かつ一定の所得以上の場合、個人事業税は支払わなければいけないね。

また税金の支払いかー・・・。

特まあまあ、そう言わずに。今回は「個人事業税」について解説しよう。

個人事業税と聞いてピンとくる方は多くないのでないでしょうか。一定の利益が出た事業者のみが納める税金で、あまりなじみのない税金がないため、納付書が届いて初めて個人事業税のことを知る方が多いです。

そのため、利益が出た翌年は、

個人事業税の支払い?何それ!?

支払うことを知らなかったからお金がない!

と資金繰りに苦しむことになってしまうかもしれません。

しかし、個人事業税は、個人事業を営む方すべてが対象ではなく、一定の業種、一定の所得など支払うべき人の要件が決められています。

この記事では、個人事業税の概要、納めなければいけない業種、税率、業種ごとの所得に応じた実際の個人事業税の金額を税理士が解説しています。

ぜひ参考にしてくださいね。

個人事業税とは?

個人事業税とは、個人事業主、フリーランス、自営業など個人で事業を行っている人がお住いの都道府県に納める税金です。

しかし、事業を行っていれば必ず個人事業税がかかるというわけではなく、次のような場合に個人事業税が課税されることとなります。

個人事業税が課されるケース

・法定業種を営んでいる

・その事業の所得が290万円(事業主控除)を超えている

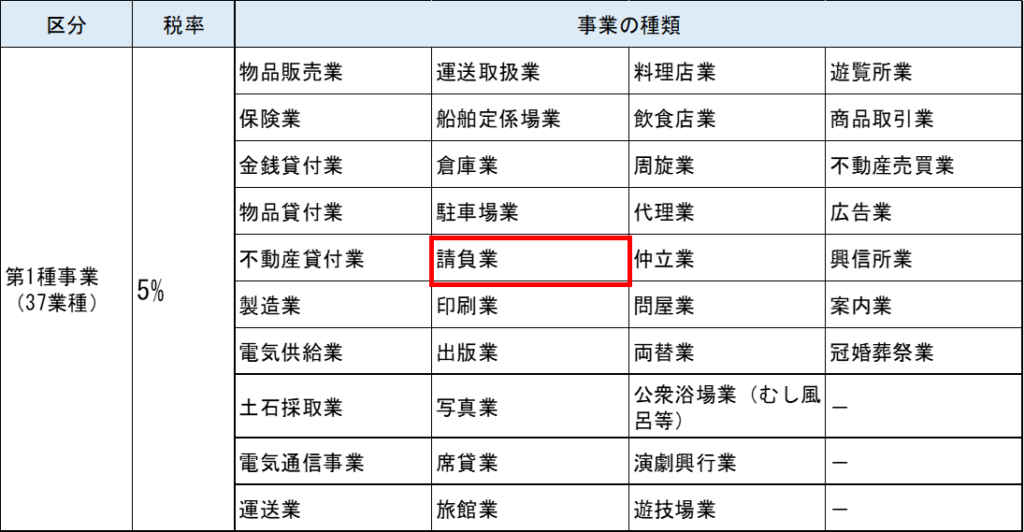

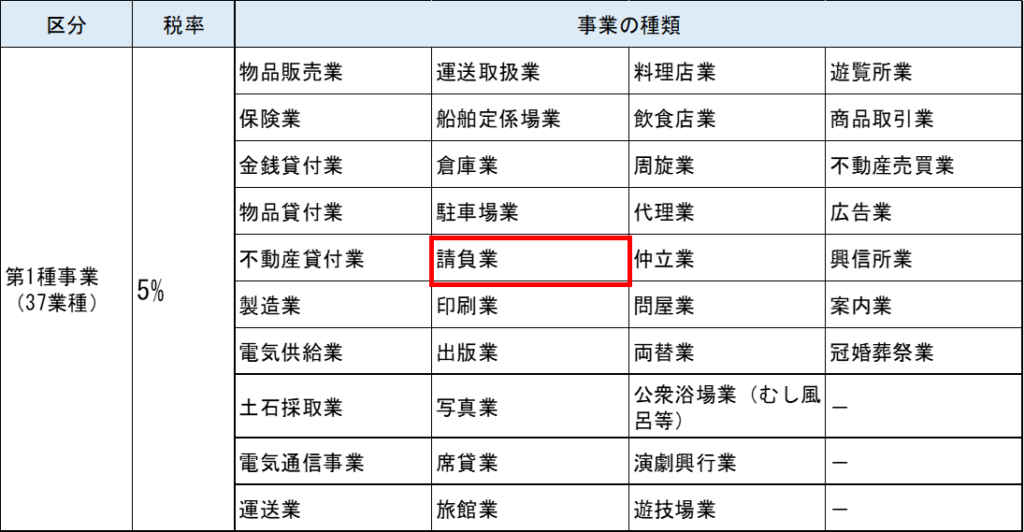

法定業種とは、個人事業税を支払う義務がある対象の業種のことをいい、物品販売業、飲食業、美容業など全部で70種類の業種があります。

また業種によって税率が3%~5%と幅があります。

詳細は次章で説明します。

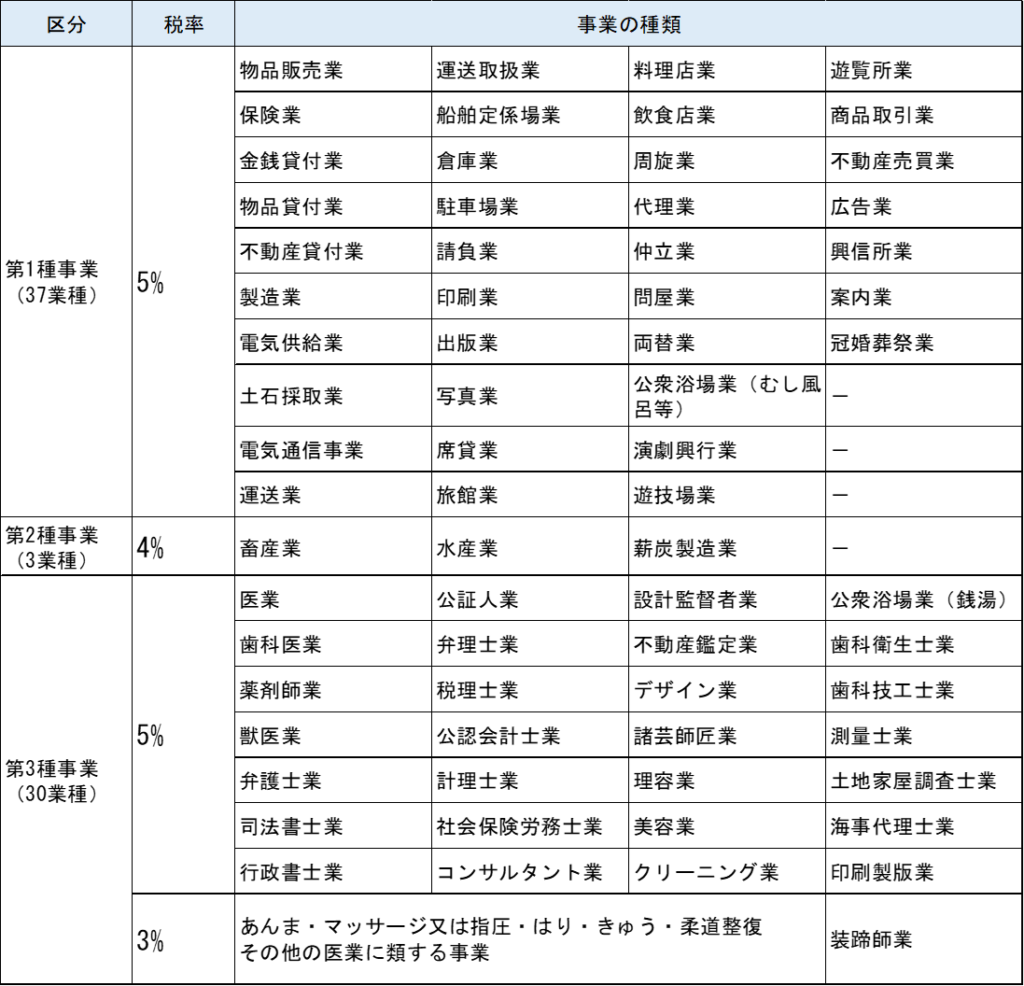

個人事業税がかかる業種、かからない業種

個人事業税がかかる業種

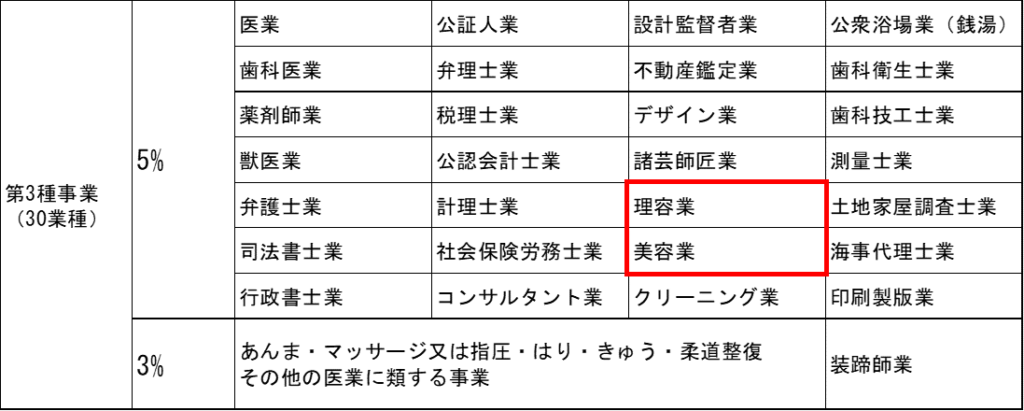

個人事業税がかかる法定業種70種類は次のとおりです。

下記の表の事業を営んでいる場合には個人事業税を納めなくてはいけません。

なお税率は、第1種事業が5%、第2種事業が4%、第3種事業が5%と3%となっています。

個人事業税がかからない業種

前章の表に載っている業種はすべて個人事業税を納めるべき業種です。言い換えれば、表に載っていない業種は個人事業税を納めなくてもよい業種ということです。

具体的には次のような職種があげられます。

個人事業税を納めなくてよい業種の例

・Webライター

・アフィリエイター

・システムエンジニア

・プログラマー

・農業

・保険営業の外交員

・職業スポーツ選手

・音楽家

・芸能人

・作家

・漫画家

※業務内容によって請負業と判断される場合には、個人事業税がかかる可能性があります。

なお近年では仮想通貨で多くの収入を得られた方も増えていますが、仮想通貨の利益にはかかりません。

個人事業税はどれくらいかかる?

個人事業税の計算方法

個人事業税は次のように計算します。

個人事業税の計算式

[(事業収入ー必要経費)-290万円]× 税率(3%~5%) = 個人事業税

個人事業の利益から事業主控除として290万円を差し引いた金額に税率をかけることで納付すべき事業税が計算できます。

事業主控除とは、個人事業税がかからない非課税の範囲のことをいいます。つまり、事業の利益が290万円より下の場合は個人事業税を納める必要はありません。

なお事業収入から差し引く必要経費は、家族に対する青色事業専従者給与なども含まれますが、青色申告の特典である特別控除(10万円~65万円)の額は含まれません。青色申告特別控除を差し引く前の利益が290万円を超えるかどうかで判定します。

次の章以降で、飲食業、建設業(一人親方、職人を含む)、ネットショップ(物品販売)、美容業・理容業、鍼灸院、マッサージ業、Webライターの方が年収800万円だった場合を例に、実際にどれくらい個人事業税がかかるのかをシミュレーションしてみます。

飲食業

飲食業は個人事業税の表だと第一区分に該当するため、税率は「5%」です。

ポイント

飲食業の個人事業税の税率は『5%』

収入800万円でも必要経費の額によって残る利益の金額が変わるため、個人事業税の額に幅があります。実際には次のような金額になります。

| 収入(売上) | 利益 | 個人事業税 | 納付額 | 計算方法 |

| 800万円 | 利益500万円 (必要経費300万円) | 納税あり | 10万5千円 | [(800万-300万)ー290万]×5% |

| 800万円 | 利益400万円 (必要経費400万円) | 納税あり | 5万5千円 | [(800万-400万)ー290万]×5% |

| 800万円 | 利益300万円 (必要経費500万円) | 納税あり | 5千円 | [(800万-500万)ー290万]×5% |

| 800万円 | 利益200万円 (必要経費600万円) | 納税なし | 非課税 | [(800万-600万)ー290万]×5% |

こちらもCHECK

-

飲食店の確定申告|居酒屋が税務調査で指摘されないために気をつけるべき5選

この記事では居酒屋などの飲食店を個人で経営する個人事業主、自営業者が確定申告で気を付けるべきポイントを5点に厳選して税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業 ...

続きを見る

こちらもCHECK

-

飲食店の倒産|税理士が見た廃業しやすい個人経営の飲食店の特徴3選

ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。個人経営の飲食店で経営がうまくいっていない人の特徴をまとめましたので、ぜひご参考にどうぞ! ...

続きを見る

建設業(一人親方、職人を含む)

一人親方や職人を含む建設業を営む個人事業主の事業税は、第一区分の請負業に該当します。

そのため、個人事業税の税率は「5%」です。

ポイント

建設業(一人親方、職人を含む)の個人事業税の税率は『5%』

収入800万円の建設業を営む個人事業主にかかる個人事業税は、事業利益に応じて次のような金額になります。

| 収入(売上) | 利益 | 個人事業税 | 納付額 | 計算方法 |

| 800万円 | 利益500万円 (必要経費300万円) | 納税あり | 10万5千円 | [(800万-300万)ー290万]×5% |

| 800万円 | 利益400万円 (必要経費400万円) | 納税あり | 5万5千円 | [(800万-400万)ー290万]×5% |

| 800万円 | 利益300万円 (必要経費500万円) | 納税あり | 5千円 | [(800万-500万)ー290万]×5% |

| 800万円 | 利益200万円 (必要経費600万円) | 納税なし | 非課税 | [(800万-600万)ー290万]×5% |

こちらもCHECK

-

【建設業、一人親方】屋号の決め方のポイント5選とは?

この記事では、個人事業で建設業、リフォーム業、職人さんなどの建設関係を営む方や一人親方に向けて、屋号の決め方について税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業 ...

続きを見る

ネットショップ(物品販売)

ネットショップは物品販売業に区分されます。個人事業税の表だと第一区分に該当するため、税率は「5%」です。

ポイント

ネットショップ(物品販売業)の個人事業税の税率は『5%』

同じように収入800万円でも必要経費の金額により利益の金額が変わるため、納める個人事業税の納付額には次のように幅があります。

| 収入(売上) | 利益 | 個人事業税 | 納付額 | 計算方法 |

| 800万円 | 利益500万円 (必要経費300万円) | 納税あり | 10万5千円 | [(800万-300万)ー290万]×5% |

| 800万円 | 利益400万円 (必要経費400万円) | 納税あり | 5万5千円 | [(800万-400万)ー290万]×5% |

| 800万円 | 利益300万円 (必要経費500万円) | 納税あり | 5千円 | [(800万-500万)ー290万]×5% |

| 800万円 | 利益200万円 (必要経費600万円) | 納税なし | 非課税 | [(800万-600万)ー290万]×5% |

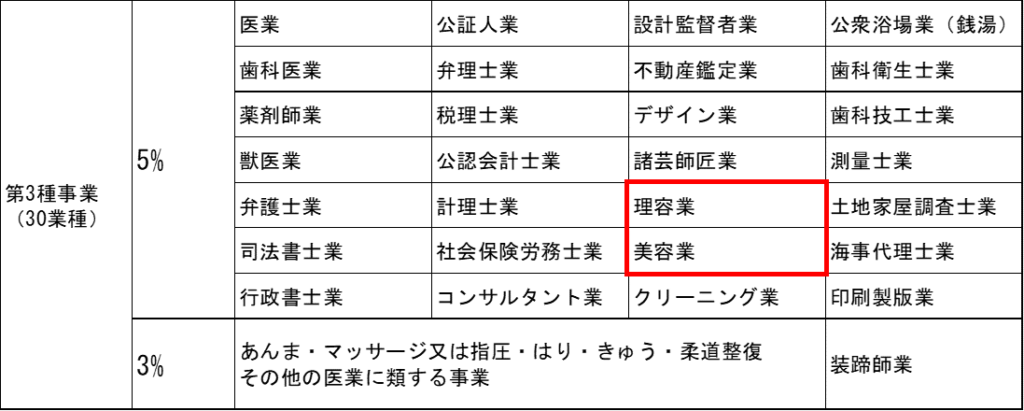

美容業・理容業

美容業は個人事業税の表の第三区分のうち税率は「5%」に該当します。

ポイント

美容業・理容業の個人事業税の税率は『5%』

収入が800万円でも個人事業税が課される利益の額は、必要経費の額によって変わります。必要経費の額ごとの個人事業税の納付額は次のようになります。

| 収入(売上) | 利益 | 個人事業税 | 納付額 | 計算方法 |

| 800万円 | 利益500万円 (必要経費300万円) | 納税あり | 10万5千円 | [(800万-300万)ー290万]×5% |

| 800万円 | 利益400万円 (必要経費400万円) | 納税あり | 5万5千円 | [(800万-400万)ー290万]×5% |

| 800万円 | 利益300万円 (必要経費500万円) | 納税あり | 5千円 | [(800万-500万)ー290万]×5% |

| 800万円 | 利益200万円 (必要経費600万円) | 納税なし | 非課税 | [(800万-600万)ー290万]×5% |

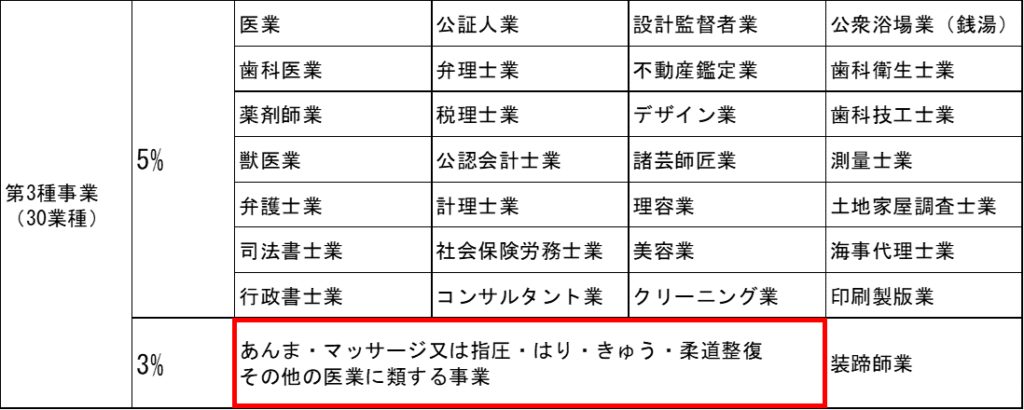

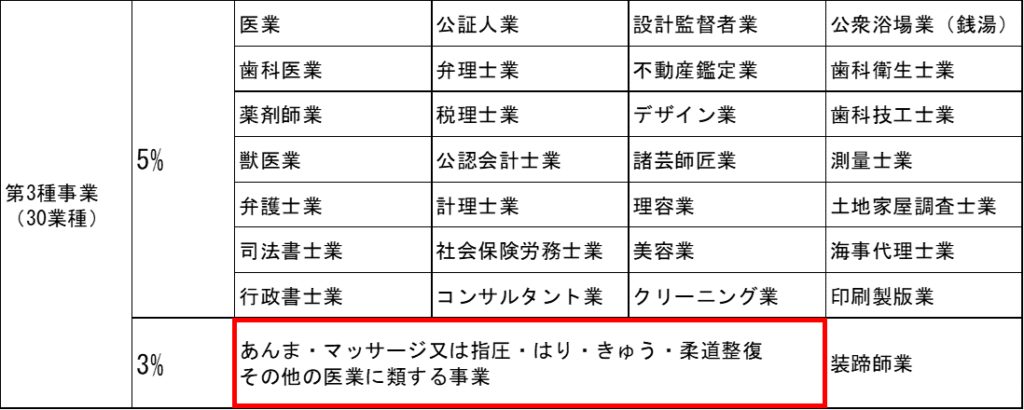

鍼灸院、マッサージ業

鍼灸・マッサージ業は、第3種事業の「あんま・マッサージ又は指圧・はり・きゅう・柔道整復その他の医業に類する事業」に該当します。

そのため、個人事業税の税率は「3%」です。

ポイント

鍼灸、マッサージ業の個人事業税の税率は『5%』

事業収入800万円の場合の必要経費ごとの個人事業税は次のようになります。

| 収入(売上) | 利益 | 個人事業税 | 納付額 | 計算方法 |

| 800万円 | 利益500万円 (必要経費300万円) | 納税あり | 6万3千円 | [(800万-300万)ー290万]×3% |

| 800万円 | 利益400万円 (必要経費400万円) | 納税あり | 3万3千円 | [(800万-400万)ー290万]×3% |

| 800万円 | 利益300万円 (必要経費500万円) | 納税あり | 3千円 | [(800万-500万)ー290万]×3% |

| 800万円 | 利益200万円 (必要経費600万円) | 納税なし | 非課税 | [(800万-600万)ー290万]×3% |

Webライター

Webライターは個人事業税がかかりません。

その理由は、Webライターが属するライター業は法定業種に含まれていないためです。

しかし、例外的に仕事内容によっては個人事業税がかかる可能性があります。

契約形態が「請負契約」の場合には、個人事業税の法定業種の「請負業」に該当するため、個人事業税の課税対象となってしまうかもしれません。

もし法定業種に該当するか迷われた場合は、管轄の都税事務所(東京都在住の方)または府税事務所(大阪府)、県税事務所(東京都・大阪府以外に在住の方)に確認されることをおすすめします。

なお、個人事業税は都道府県税で管轄は都道府県のため、問合せ先は都税事務所、県税事務所、府税事務所です。

税務署に問い合わせる方が多いようです。お問い合わせの際は注意しましょう。

こちらもCHECK

-

ブロガーさんの確定申告!ブログの確定申告で気を付ける3点とは?

この記事では、個人事業主、フリーランス、自営業者、副業で活動しているブロガーさんの確定申告について、確定申告をしなければいけない人の条件から、ブロガーの確定申告で気を付けるポイントを3点厳選して税理士 ...

続きを見る

個人事業税の申告の期限

事業税の申告期限は3月15日です。しかし、所得税の確定申告や住民税の申告をしている場合は、事業税自体の申告を別に行う必要はありません。

ふつうは毎年3月15日までに所得税の確定申告を行いますので、その申告をもって事業税の申告も完了することとなります。

個人事業税の納付方法

8月31日、11月30日に個人事業税を納付します。

都税事務所・県税事務所から納税通知書が送られてきます。支払うべき金額が最初から記載されていますので、そのまま金融機関等で期限までに支払います。

なお支払いの方法は、都県税事務所の窓口、口座振替、コンビニ、クレジットカード、スマートフォン決済アプリ、金融機関等のペイジー対応のATMなどの方法が使用できます。

ただし、自治体によって納付方法が異なりますので、お住いの都道府県のホームページ等をご確認ください。

まとめ

この記事では、自営業、フリーランス、個人事業主が納める個人事業税について概要から具体的な納付額までを解説しました。

個人事業税は次に該当する場合に納める必要があります。

個人事業税が課されるケース

・法定業種を営んでいる

・その事業の所得が290万円(事業主控除)を超えている

また次の計算式で個人事業税の金額が求められます。

個人事業税の計算式

[(事業収入ー必要経費)-290万円]× 税率(3%~5%) = 個人事業税

個人事業税は所得税と違って、単独で節税という考え方はあまりありません。

前年の所得税の確定申告をもとに個人事業税が計算されるため、所得税の節税が結果的に事業税の金額につながっています。

個人事業税は必要経費に入れることができる税金です。そのため、払えば必要経費になって所得税を減らすことができます。

納付書が届いたら、期限までに速やかに払いましょう。

もし不明点があれば、お住いの都道府県の都税事務所、県税事務所にご確認させることをおすすめします。