この記事では、白色申告の個人事業主が家族に支払った給料を経費にするための方法について税理士が解説しています。

税理士のざいりです。

本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。お客様からよく受ける相談をまとめましたので、ぜひご参考にどうぞ!

この記事がオススメな人

- 個人事業主、フリーランスで節税したい人

- 家族への給料を経費にしたい人

- 青色申告の手続きをしていない人(白色申告の人)

スタッフを雇いたいのですが、仕事が安定しないので、外部からではなく家族を従業員にしようと思ってます。家族へ給料を支払っても個人事業の経費になりますか?

家族への給料も経費にすることができるよ。

従業員を雇おうとしてあきらめたことはありませんか?

今の売上で、スタッフを採用しても大丈夫か、そんな不安をお持ちではないでしょうか?

個人事業を開業して間もない時期は、従業員の雇用をしたくても資金面で難しい場合があります。

従業員を雇用すると、もし個人事業で利益が出ていなかったとしても、従業員には給料を支払わなければいけません。

もし払えない状況であったとしても、すぐに従業員を辞めさせられず、退職勧告や解雇をすると、その後の労務トラブルになる恐れがあります。

最悪の場合、訴えられることもあるかもしれません。

開業してすぐの事業が安定しない時期は、従業員を雇うことは少しハードルが高いといえます。

その場合には、家族従業員がおすすめです。例えば、一緒に住んでいる配偶者などの家族を従業員として雇い入れて、仕事を手伝ってもらい、給料を支払うのです。

仕事が減ったら給料が払えないかもしれないですもんね・・・。その点、家族が従業員だったら安心です。

でもワタシ、白色申告なんです・・・。白色申告では経費にできないのでしょうか?

白色申告でも大丈夫。『事業専従者控除』で経費にすることができるよ。

青色申告でないと家族への給料(青色事業専従者給与)を経費にすることができないと思っていませんか?

白色申告でも、家族に対する給料を経費に含めることができます。

この記事では、白色申告の場合に家族に支払う給料を経費に入れる方法について解説します。

家族への給料を経費にする方法は2つある

家族に支払う給料を個人事業の経費に入れるためには、次の方法があります。

家族への給料を経費にす方法

- 青色事業専従者給与(青色申告)

- 事業専従者控除(白色申告)

『青色事業専従者給与』とは、青色申告の人だけが使える家族に対する給料を経費にする制度です。

この制度は青色申告の特典であるため、青色申告することが条件になります。

青色事業専従者給与については、こちらの記事で解説しています。

こちらもCHECK

-

青色事業専従者給与とは?|家族への給料を経費にする方法を分かりやすく解説

この記事は、個人事業主が家族に支払う給与を経費にするための手続き【青色事業専従者給与】について税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝 ...

続きを見る

白色申告の場合でも『事業専従者控除』という制度があります。『事業専従者控除』とは、白色申告の場合でも決められた上限の金額までなら家族への給料を経費に入れることができる制度です。

白色申告でも経費にできるんですね。ぜひやり方を教えてください!

事業専従者控除とは?

事業専従者控除とは、白色申告の個人事業主が生計を一にする配偶者や家族に対して支払う給料を経費にすることができる制度です。

「生計を一にする」とは、日常生活で家計をともにしていることをいいます。

また家族ならだれでも良いわけでなく、事業に専従していなければならないため、他社で働いている家族は事業専従者になれない可能性があります。

つまり、給料をもらう家族のほうも事業専従者になるための条件をクリアする必要があります。

事業専従者控除とは?

白色申告の個人事業者が、(生計を共にしている)家族に対して支払う給料を個人事業の経費にすることができる制度のこと。

事業専従者の条件とは?

この章では、事業専従者とはどういった家族のことを指すのか、わかりやすく解説します。

まず、事業専従者として給料をもらう家族が次の条件にあてはまっている必要があります。

こちらは国税庁のホームページ(No.2075 青色事業専従者給与と事業専従者控除)で公開されています。

事業専従者になれる人とは?

- 白色申告者と生計を一にする配偶者その他の親族

- その年の12月31日現在で年齢が15歳以上である

- その年を通じて6月を超える期間、その白色申告者の営む事業に専ら従事している

カンタンにまとめると、給料の支払いを受ける家族が、

① 白色申告の個人事業主と家計を共にする家族のうち

② 15歳以上の家族で、

③ 個人事業の仕事にかかる専従期間が6か月を超えている場合に

事業専従者として認められます。

そのため、15歳未満の子供や専従期間が短い場合は認められません。

なお、専従期間とはその事業の仕事に専念する期間をいいます。例えば、他の会社の正社員として働いていて、個人事業はお手伝い程度だったりする場合は、事業専従者として認められない可能性が高いです。

認められそうか迷ったら、税務署へ確認することをおすすめします。

思ったより条件が厳しいんですね。

家族の給料を経費に入れるだけなのに、なんでそんなに条件が厳しいの?という疑問を持たれたかもしれません。

なぜ条件が厳しいかというと、個人事業主とその家族は基本的に家計が同じ(家計の財布が一緒)なので、支払った給料は最終的に個人事業主に戻ると考えられるからです。

例えば、同一生計の夫婦で、夫が個人事業主で妻が従業員とします。

夫から妻に10万円の給与を払っても、家計としてはお金が夫から妻に動いただけ。つまり家単位でみると、10万円は増えてもないし減ってもいない。

家計で見た場合はお金が減らないのに給料を経費にすることができれば、カンタンに利益の操作ができてしまうため、条件が厳しいんだよ。

事業専従者控除の計算方法

白色申告だと、決められた上限までは経費に入れることができるって言ってましてけど、上限はいくらですか?

この章では、家族へ支払う給料を事業専従者控除によって経費にすることができる金額について解説します。

事業専従者控除は経費にできる上限がある

事業専従者の控除額は、次の金額のうち低い金額です。国税庁のホームページ(No.2075 青色事業専従者給与と事業専従者控除)で定義されています。

①事業主の配偶者 86万円、配偶者でない場合は専従者一人につき50万円

②この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

カンタンに整理すると、事業専従者控除として経費に入れることができる金額は次のようになります。

①配偶者は最大で86万円、配偶者以外は1人あたり最大で50万円まで

②事業所得など(専従者の給料を除いた場合の利益の金額)÷(事業専従者の人数+1)

→①②のどちらか少ない方の金額が、事業専従者控除として経費にすることができる給料の上限になります。

分かったような、分からないような・・・

次章で具体的な金額を使って説明するね。

経費になる金額の計算例

個人事業主の具体的な収入、経費の金額をもとに、どれくらい経費にできるのかを計算してみます。

売上、経費のパターンは次のとおりです。

ケースA:収入500万円、専従者給与以外の経費300万円(利益200万円)

ケースB:収入500万円、専従者給与以外の経費400万円(利益100万円)

ケースC:収入500万円、専従者給与以外の経費500万円(利益0円)

なお、事業専従者となる家族は配偶者1人で、給料はそれぞれ最大の86万円/年間を支払うこととします。

それでは計算例を見ていきましょう。

- ケースA 収入500万円 専従者給与以外の経費300万円、専従者(配偶者) 1人の場合

- ①専従者給与を除く事業所得:500万円-300万円=200万円

②200万円 ÷ (1+1) =100万円 > 86万円

→ 事業専従者控除の上限は86万円。

③上限86万円-支払った給料86万円=0

→給料86万円全額が経費になる。

- ケースB 収入500万円 専従者給与以外の経費400万円、専従者 (配偶者) 1人の場合

- ①専従者給与を除く事業所得:500万円-400万円=100万円

②100万円 ÷ (1+1) =50万円 < 86万円

→ 事業専従者控除の上限は50万円。

③上限50万円-支払った給料86万円=マイナス36万円

→給料86万円のうち、50万円が経費になる。

- ケースC 収入500万円 専従者給与以外の経費500万円、専従者 (配偶者) 1人の場合

- ①専従者給与を除く事業所得:500万円-500万円=0

②0 ÷ (1+1) =0 < 86万円

→ 事業専従者控除の上限は0円。

③上限0円-支払った給料86万円=マイナス86万円

→給料86万円はまったく経費に入れることができない!

ケースA、B、Cそれぞれで経費にすることができる給料の金額をまとめると次のようになりました。

ケースA: 86万円(全額経費になる)

ケースB: 50万円(給料86万円のうち、36万円は経費にならない)

ケースC: 0円(給料86万円全額が経費にならない)

ケース①は、支払った給与80万円全額を経費に入れることができます。

一方で、ケース②、ケース③は控除額の上限を上回っているため、そのはみ出た金額は経費に入れることができないのです。

事業専従者控除は、個人事業の利益によって経費にできる上限が変わるため、最大額の86万円(配偶者以外は50万円)がすべて控除できるわけではないので注意しましょう。

まったく経費にならないこともあるんだ。利益がどうなるかを見ながら考えないとダメですね。

事業専従者控除は届出が不要

青色申告の場合の「青色事業専従者給与」は事前に税務署に届出が必要ですが、「事業専従者控除」は事前の届出は必要ありません。

事業専従者控除があることと、事業専従者控除として経費になる金額などを、所得税の確定申告書に書くだけで大丈夫です。

事業専従者控除の手続き

毎年3月15日までに行う「所得税の確定申告書」に事業専従者控除に関する情報を記入します。

記入する確定申告書の用紙は次のとおりです。

①収支内訳書

②確定申告書B 第一表

③確定申告書B 第二表

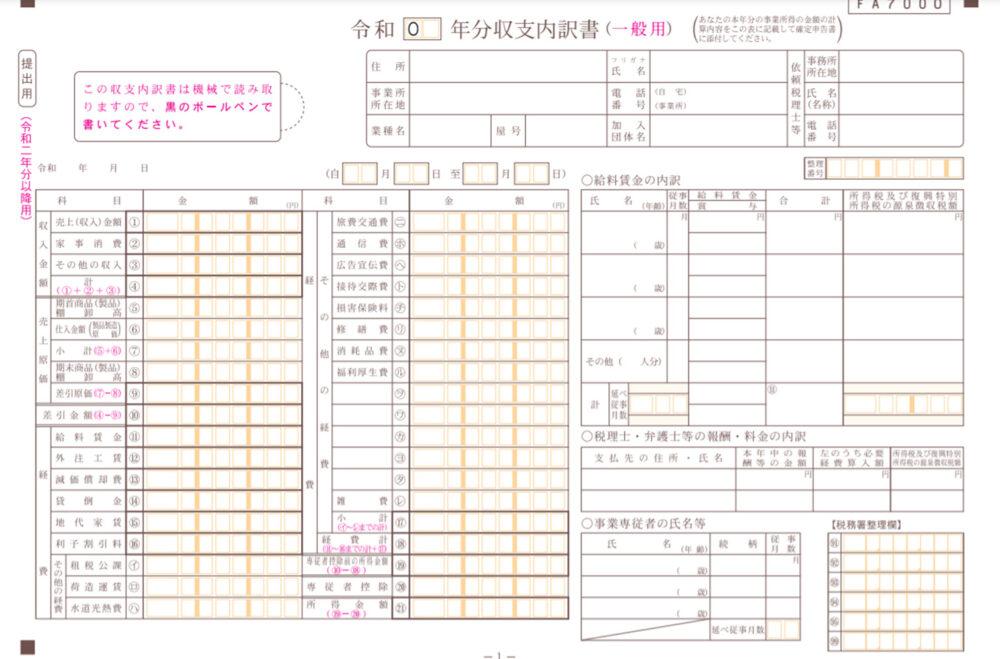

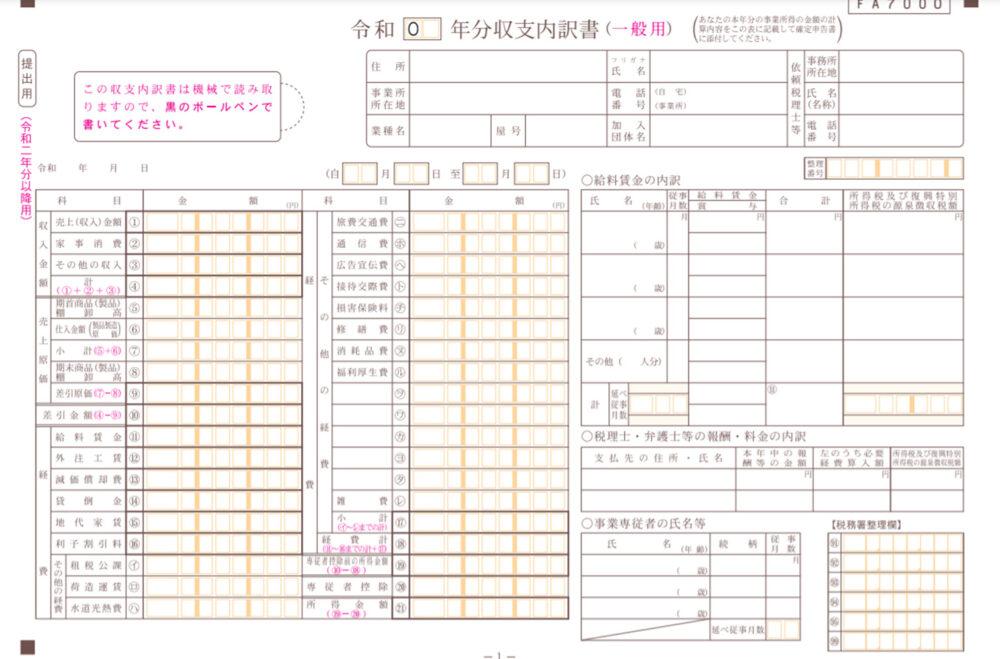

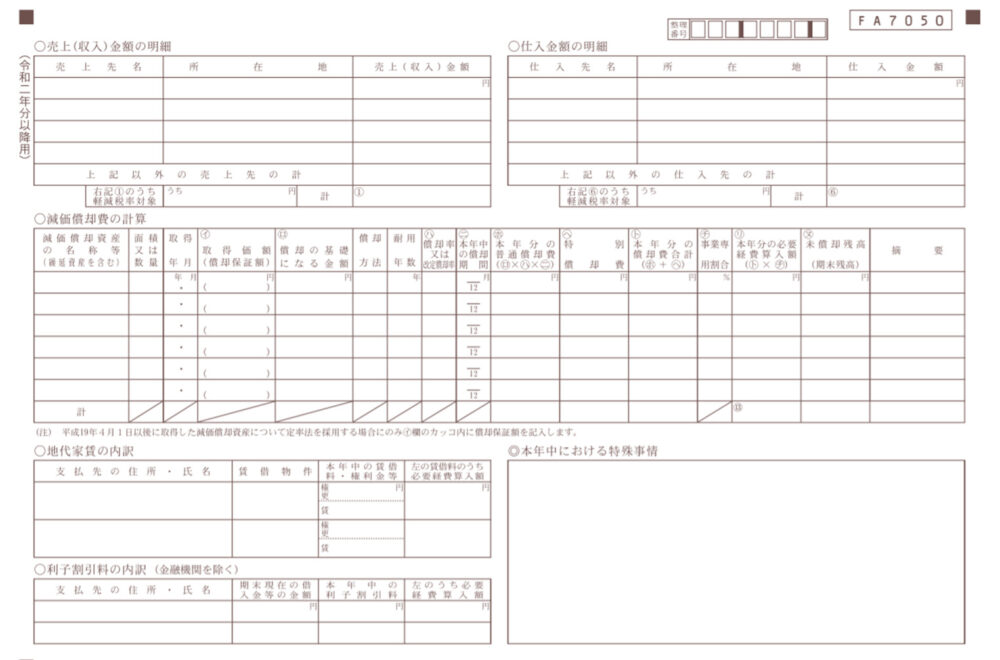

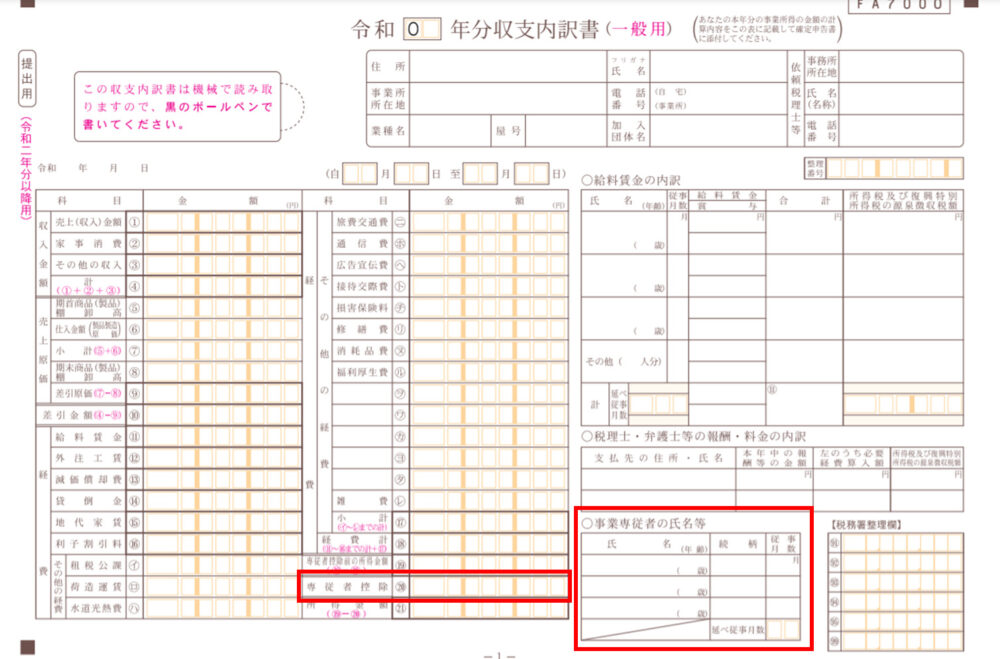

収支内訳書の書き方

確定申告書の収支内訳書は次のような用紙です。

引用:国税庁『確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)』

収支内訳書とは、白色申告の個人事業主が申告対象の年の売上や経費などの収支状況やその他事業に関する情報をまとめたものです。確定申告書に収支内訳書を付けて税務署へ提出します。

なお、収支内訳書には次のようなことを記入します。

- 売上・経費等の集計結果

- 給料賃金の内訳

- 事業専従者の氏名

- 売上先・仕入先の氏名、住所、金額

- 減価償却費の計算のもととなった情報

- 地代家賃の支払先、金額 他

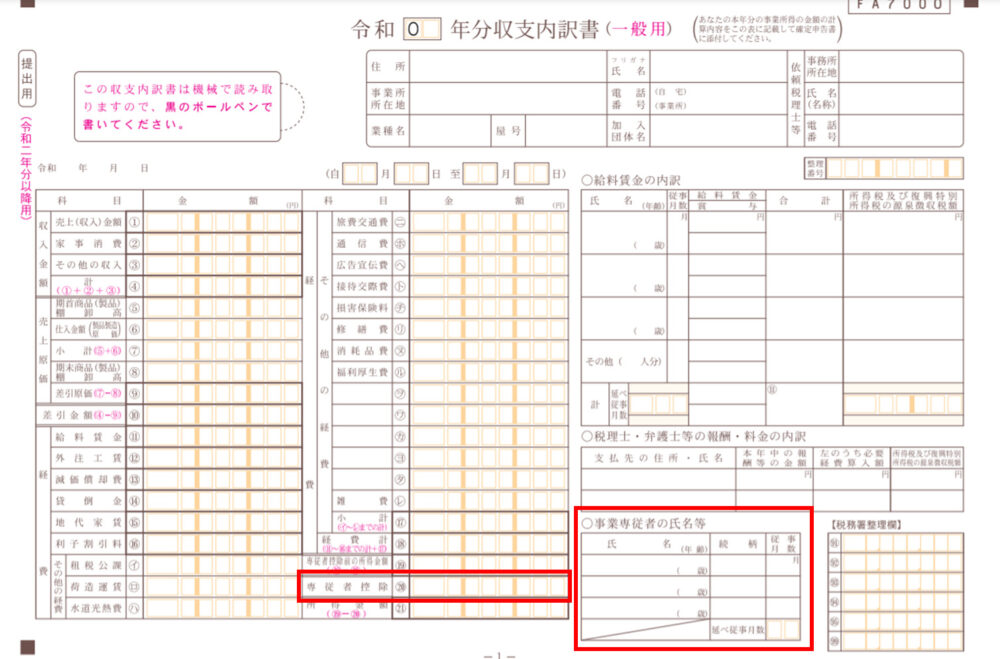

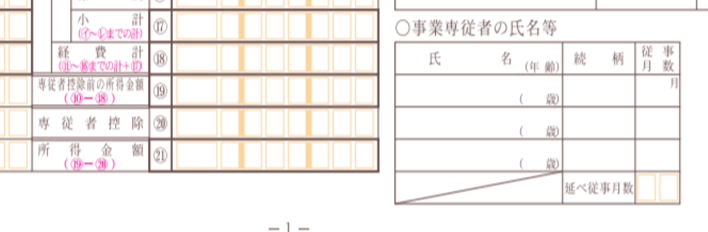

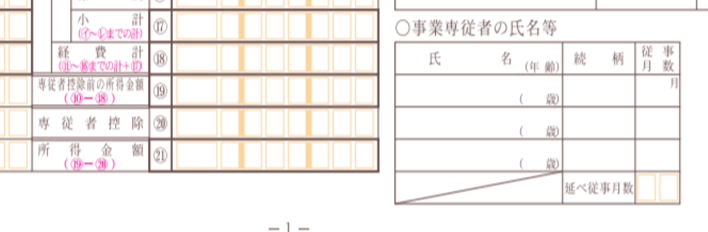

専従者控除を受けるためには、収支内訳書に専従者控除に関する内容を記入します。

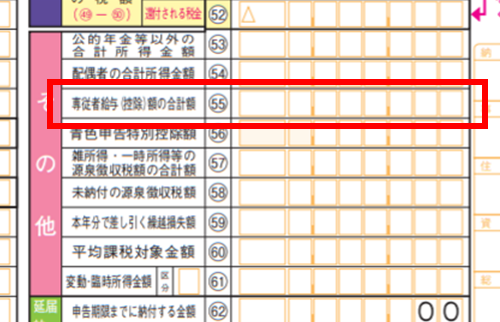

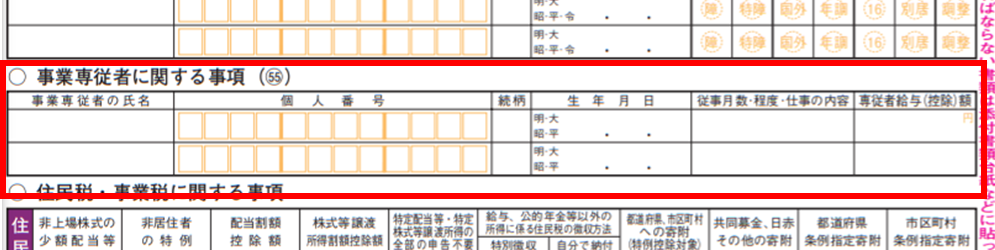

上図の赤枠部分を拡大すると次のような表になっています。

⑳の「専従者控除」の欄に専従者控除額を記載します。

事業専従者の氏名等の表には、給与を支払う家族の氏名、年齢、続柄、従事月数を記載します。

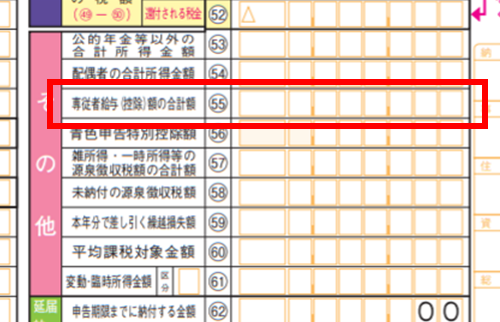

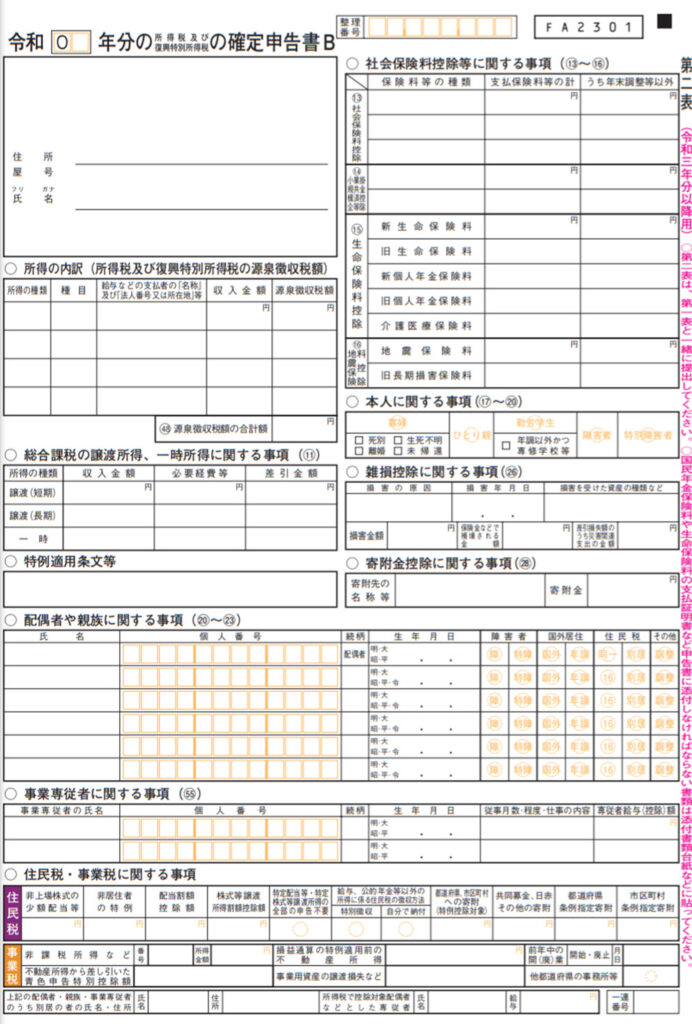

確定申告書B 第一表の書き方

確定申告書Bの第一表は次のような用紙です。

引用:国税庁『確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)』

確定申告書B第一表とは、申告対象月の収入・所得の集計結果、生命保険料等の所得控除金額、納税する所得税額などを記入する書類です。

納税する所得税額の根拠となる最も重要な書類です。

その他の(55)専従者給与(控除)額の合計額の欄に、収支内訳書に記載した専従者控除額を記入します。

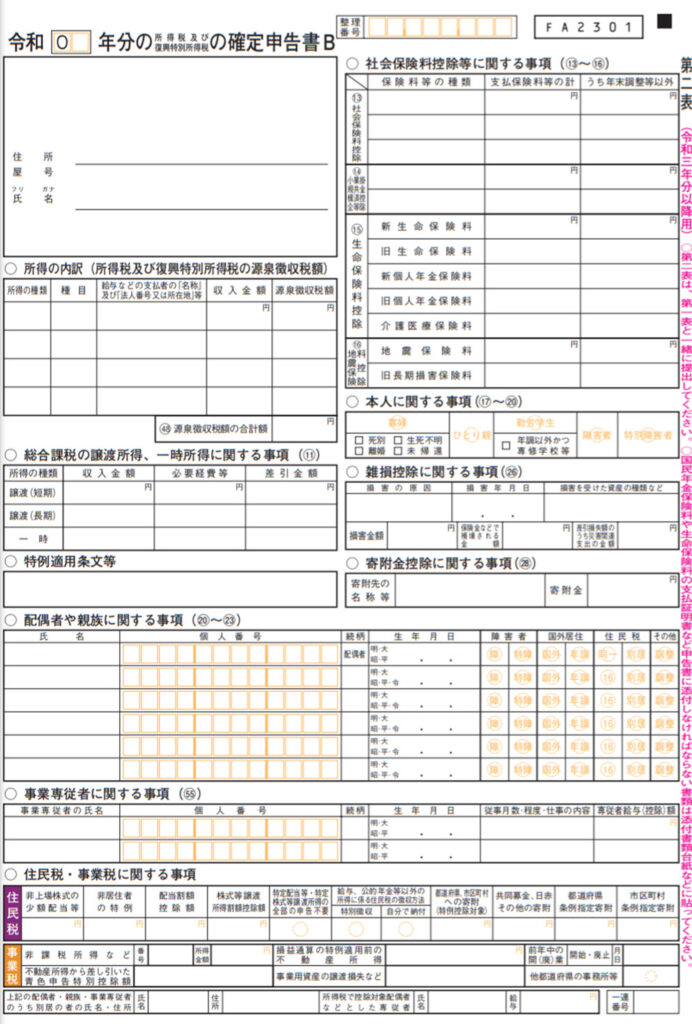

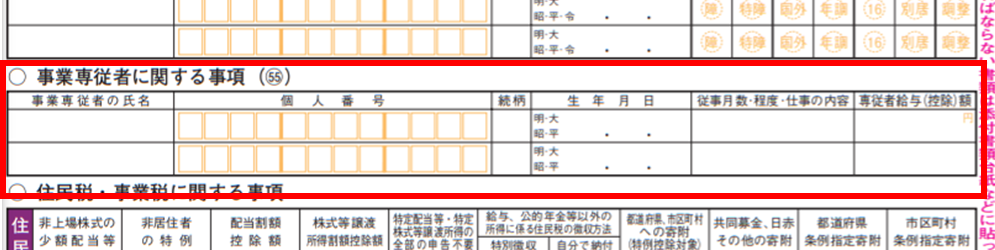

確定申告書B 第二表の書き方

確定申告書Bの第二表は次のような用紙です。

引用:国税庁『確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)』

第一表の補足情報として、所得の内訳や社会保険料・生命保険料等の支払い額、扶養情報、住民税・事業税に関する情報を記入します。

下図の赤枠箇所の事業専従者に関する事項に、給与を支払う家族の氏名、個人番号、続柄、生年月日、従事月数・程度、従事月数、専従者控除額を記載します。

青色事業専従者給与と事業専従者控除はどちらが良い?

青色申告の場合の青色事業専従者給与とは、どのような違いがあるのですか?

家族に対する給料が事業経費になるのは同じだけど、青色事業専従者給与の方がメリットが大きいんだ。具体的には次のような違いがあるよ。

白色申告の場合の『事業専従者控除』と青色申告の場合の『青色事業専従者給与』、どちらも家族給与を経費にできる制度ですが、違いは大きく3つあります。

青色と白色での3つの違い

- 経費にすることができる給料の金額の上限

- 家族の「事業専従期間6か月」の考え方

- 税務署への届出の必要有無

それぞれの違いについて、次の章で解説します。

違い① 経費算入することができる金額

最初の違いは、経費することができる給料の金額の上限です。

青色事業専従者給与(青色申告)と事業専従者控除(白色申告)の場合の経費にすることができる給料の上限金額はそれぞれ次のとおりです。

家族への給料を経費にできる上限

■青色事業専従者給与

原則として上限なし

■事業専従者控除

所得に応じて配偶者は最大で86万円、配偶者以外は1人最大で50万円

『事業専従者控除』は、事業専従者の人数や、事業専従者が配偶者かどうかでも上限が変わりました。

最大でも経費にできる金額が上限86万円(月給に換算すると約7.1万円)で、個人事業の利益次第では給料を支払っても経費にできないこともあります。

一方、青色申告の『青色事業専従者給与』の場合は、原則として金額の上限はありません。事業への貢献度が高い場合は、月20~30万円を支給することも可能です。

もちろん給料の金額はいくらでも良いわけではなく、働き方に応じての金額になります。特に給料が多すぎる(不相当に高額)場合は、税務調査で認められない可能性もありますので注意しましょう。

給料が多すぎるかどうか、どう判断するのですか?

家族ではない従業員がいるとして、同じ仕事量だった場合にその給料の金額を払うかどうかが判断のポイントかな。例えば、銀行の通帳記帳などの事務作業だけで、月50万円の給料だったらどう?

高すぎですね。「不相当に高額」の意味が分かりました。

家族への給料の金額が多いかどうかの判断は、家族に払う給料と同じ金額を他の従業員(家族ではない第三者)にも払えるかということです。

同じ働き、同じ仕事量の他の従業員にも同じ給料の金額を払うなら問題ありません。しかし、同じ仕事なのに家族への給料だけ多いと、「不相当に高額」と言われてしまう可能性があります。

家族給料は、税務調査で見られやすいポイントです。やりすぎないように注意しましょう。

違い② 事業専従期間の6か月の考え方

次の違いは、給料を受け取る家族の要件である「個人事業に従事する期間6か月間」の考え方です。

青色事業専従者給与、事業専従者控除どちらも、個人事業の仕事に専ら6か月超の従事する必要があります。両者とも同じ要件のように見えますが、重要な点で次のような違いがあります。

事業専従期間の6か月の考え方の違い

■青色事業専従者給与

その年の年間6ヶ月を超える期間、事業に従事していること。

ただし、相当の理由により家族が事業に従事することができなかった期間がある場合、

従事可能期間の2分の1を超える期間が専ら事業に従事していれば認められる。

■事業専従者控除

その年を通じて6月を超える期間、事業に従事していること。

上記は、国税庁のホームページの質疑応答事例『年の中途で事業に従事した親族に係る青色事業専従者給与』で説明されています。

つまり、青色事業専従者給与では、年の途中から家族が個人事業の仕事に携わった場合、専従期間が6か月なくても、残りの期間のうち2分の1超の期間に事業へ携わっていれば経費にすることが可能です。

一方で、事業専従者控除は年の途中から携わった場合でも、6か月超の期間でなければ経費にすることができません。

違い③ 事前の届出の有無

最後の違いは、事前に税務署への届出が必要かどうかです。

事前に税務署への届出は必要?

■青色事業専従者給与

「青色事業専従者給与に関する届出書」を期限までに出さなければいけない。

■事業専従者控除

不要

事業専従者控除は、確定申告書を作る際に書くだけで大丈夫でした。

一方、青色事業専従者給与は、『青色事業専従者給与に関する届出書』を期限までに税務署に提出する必要があります。

青色事業専従者に関する届出の書き方や提出期限などは、こちらの記事で解説しています。

こちらもCHECK

-

青色事業専従者給与とは?|家族への給料を経費にする方法を分かりやすく解説

この記事は、個人事業主が家族に支払う給与を経費にするための手続き【青色事業専従者給与】について税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝 ...

続きを見る

まとめ

この記事では、白色申告の場合で、家族に対する給料を個人事業の経費にする方法(事業専従者控除)について解説しました。

事業専従者控除で経費にするためには、給料を受け取る家族にも条件がありました。

事業専従者になれる人とは?

- 白色申告者と生計を一にする配偶者その他の親族

- その年の12月31日現在で年齢が15歳以上である

- その年を通じて6月を超える期間、その白色申告者の営む事業に専ら従事している

また給料すべてが経費になるのではなく、次のように経費にすることができる金額の上限もありました。

①配偶者は最大で86万円、配偶者以外は1人あたり最大で50万円まで

②事業所得など(専従者の給料を除いた場合の利益の金額)÷(事業専従者の人数+1)

→①②のどちらか少ない方の金額が、事業専従者控除として経費にすることができる給料の上限になります。

事業を開始して間もない時期で、外部からスタッフを採用しても大丈夫か、そんな不安をお持ちの人は家族従業員がおすすめです。

白色申告の場合でもこの制度を利用することができますので、賢く活用して節税しましょう。

また、青色申告の青色事業専従者給与は経費に入れることができる上限がなく、事業専従者控除に比べてメリットがあると説明しました。

青色と白色での3つの違い

- 経費にすることができる給料の金額の上限

- 家族の「事業専従期間6か月」の考え方

- 税務署への届出の必要有無

青色申告は、青色事業専従者控除に限らず、たくさんのメリットがあるため、個人事業を営むうえで欠かせません。次の確定申告では青色申告できるように、今のうちから準備をすすめていきましょう。

なお青色申告のメリットデメリットや必要な手続きについては、こちらの記事で解説しています。

ぜひ手続きの参考にしてみてくださいね。

こちらもCHECK

-

青色申告で節税しよう!青色申告と白色申告の違いからメリットまで税理士が解説

この記事では、個人事業主や副業の会社員が行う確定申告について、青色申告をするメリット、デメリットを解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いを ...

続きを見る