この記事は、個人事業主が家族に支払う給与を経費にするための手続き【青色事業専従者給与】について税理士が解説しています。

税理士のざいりです。

本業では、税理士として個人事業主の開業や融資のお手伝いをさせていただいています。お客様からよく受ける相談をまとめましたので、ぜひご参考にどうぞ!

この記事がオススメな人

- 個人事業主、フリーランスで節税をしたい人

- 家族に給料を払いたい人

- 家族への給与を経費にする方法を知りたい人

個人事業の仕事を奥さんに手伝ってもらっているので給料を支払おうと思ってます。奥さんへの給料も経費になりますか?

奥さんへの給料も経費にすることができるよ。奥さんが一定の要件を満たすこと、それに税務署に手続きすることで経費にすることができるよ。

なんかハードルが高そうですね。大丈夫でしょうか?

手続きは全然むずかしくないよ。今回は個人事業の経費にすることができる家族への給料「青色事業専従者給与」について解説するね。

個人経営では、人手が足りないとしても資金的に他の人を雇うことは難しいです。そのため、事業が軌道に乗って安定するまでは、外部の従業員を雇い入れずに家族に手伝ってもらうことが多いです。

仕事を手伝ってくれる家族には、仕事の対価としてやっぱりお給料を払いたいですよね。

さらに、せっかく給料を支払うんだから、個人事業の経費に入れたいですよね。

青色申告を行う個人事業者は、仕事を手伝ってくれる家族がある一定の条件を満たし、かつ税務署で手続きを行うことで、家族に対する給与を個人事業の必要経費に含めることができます。

この家族へ支払う給料のことを『青色事業専従者給与』といいます。

家族だから、外部から雇い入れる従業員と比べて条件があるんだ。

この記事では、家族に支払う給与を必要経費にするための手続きについて解説します。

青色事業専従者給与とは?

青色申告を行う個人事業者が家族へ支払う給料のことを「青色事業専従者給与」といいます。

家族への給料は、外部から雇い入れる一般の従業員と違って、条件を満たすことではじめて経費に入れることができます。では、なぜ家族に対する給料は経費にする条件が厳しいのでしょうか?

その理由は、「日常生活を共にする家族は事業主と家計が同じ」であると考えられているためです。

給与を支払う事業主と、支払いを受ける家族は財布が一緒とみられるため、簡単には経費にならないのです。

なお、家族への給与を経費にするためには、個人事業主は次のすべてを満たす必要があります。

青色事業専従者給与の条件

- 青色申告をする事業者であること

- 給与の支払いを受ける家族が『青色事業専従者』であること

- 提出期限までに「青色事業専従者給与に関する届出書」を提出していること

それぞれの条件について、次章以降で詳細に解説します。

青色申告でなければいけない

青色申告を行うことで、一定の条件を満たす家族(青色事業専従者)に対して支払う給料を経費に入れることができます(青色事業専従者については、次章で解説しています)。

白色申告では認められていないため、白色申告の場合には、青色申告の手続きを先に行わなければいけません。

白色申告の事業者でも、給料の金額に上限がありますが、家族へ支払う給料を経費に入れることができます。

こちらもCHECK

-

白色申告の事業専従者控除とは?家族の給料を経費にする方法をわかりやすく解説

この記事では、白色申告の個人事業主が家族に支払った給料を経費にするための方法について税理士が解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いをさせて ...

続きを見る

また青色申告には、青色事業専従者給与の他にもメリットがあります。その他のメリットについては、こちらの記事で解説しています。

こちらもCHECK

-

青色申告で節税しよう!青色申告と白色申告の違いからメリットまで税理士が解説

この記事では、個人事業主や副業の会社員が行う確定申告について、青色申告をするメリット、デメリットを解説しています。 ざいり 税理士のざいりです。本業では、税理士として個人事業主の開業や融資のお手伝いを ...

続きを見る

青色事業専従者とは?

青色事業専従者の条件

家族への給料を経費にするためには、支払いを受ける家族が「青色事業専従者」に該当していなければいけません。

青色事業専従者とは分かりやすく言うと、給料を受け取る家族は、次の条件に合致している必要があります。

青色事業専従者になれる条件

- 個人事業主と生計を一にする配偶者、その他の親族であること

- その年の12月31日現在で、15歳以上であること

- その年の年間6か月を超える期間、その事業に従事していること

『青色事業専従者』とは、事業に6か月超の期間、個人事業の仕事に『従事』している家族のことをいいます。

もし家族が専業主婦でパートなどをしておらず、個人事業の仕事のみ行っている場合は従事しています。

反対に、家族が他社で平日は働いており、土日に少し手伝いをする程度であれば従事しているとはいいがたいです。

青色事業専従者とは?

1年間で6か月超の期間、個人事業の仕事に関わる親族(15歳以上)のことをいいます。

例えば、青色事業専従者として認められる家族の条件は次のようなイメージです。

青色事業専従者になれる人

- 他の会社に正社員として就職していない。

- 1年間のうち、半分以上が個人事業に関する仕事に関わっている。

- 個人事業から受ける給料が主な収入である。

青色事業専従者になれる人の条件の裏返しですが、次のような人は青色事業専従者として認められない可能性が高いです。

認められないケース

- 実際には個人事業の仕事に関わっていない(節税のために給料を支払っている)。

- 正社員として他の会社に就職していて、土日に少し個人事業を手伝う程度。

言葉のとおり、その家族が個人事業に専念して働いていないと『青色事業専従者』に該当しないから注意してね。

いろいろ条件があるんですね。あとから取消しになることはあるんですか?

税務署の確認(税務調査)によって取り消されるケースがある。でも一番は正しく申請することが大事だよ。最初は青色事業専従者だったとしても、家族の就職などで状況が変わったら、忘れないで変更の手続きをしよう。

事業従事期間が6か月未満の場合

青色事業専従者の条件の「従事期間が6か月」があるから、7月よりあとに開業したら6か月未満になります。開業1年目の人はどうすればいいのですか?

例えば、7月から事業を開始すると、事業期間は最大でも6ヶ月です。

個人事業に家族が従事した専従期間は必ず6ヶ月未満となりますが、この場合はどうすれば良いのでしょうか?

開業~12月末までの間の月数のうちで、半分以上の期間で個人事業の仕事に関わっていれば、青色事業専従者に該当します。

青色事業専従者の判定は、相当の理由により家族が事業従事できなかった期間がある場合、従事可能期間の2分の1を超える期間が専ら事業に従事していれば認められます。そのため、事業期間が6ヶ月の例ですと、3ヶ月超の期間で事業に従事していれば、青色事業専従者になります。

国税庁のホームページの質疑応答事例『年の中途で事業に従事した親族に係る青色事業専従者給与』でも、必要経費に算入できるとの回答があります。

育休中やパートでも、青色事業専従者として認められる場合があります。判断に迷ったら税務署か税理士等の専門家に確認されることをおすすめします。

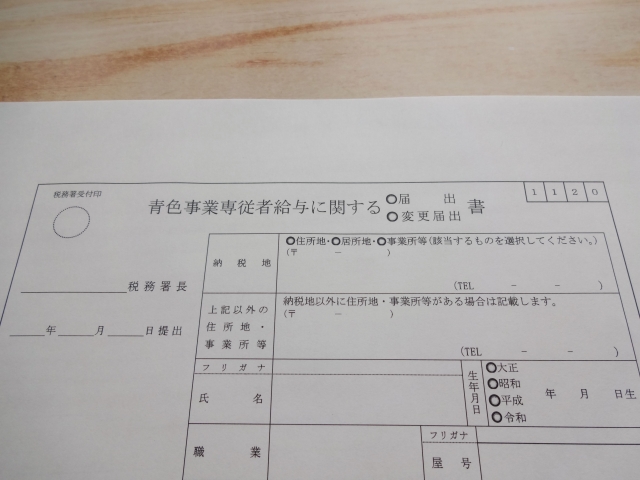

青色事業専従者給与に関する届出書とは?

個人事業を手伝う親族への給与を経費にする青色事業専従者給与の手続きは、次のような流れです。

青色事業専従者給与の手続き

- 青色事業専従者給与に関する届出書を作る。

- 期限までに税務署に届出書を提出する。

青色事業専従者給与に関する届出書の書き方

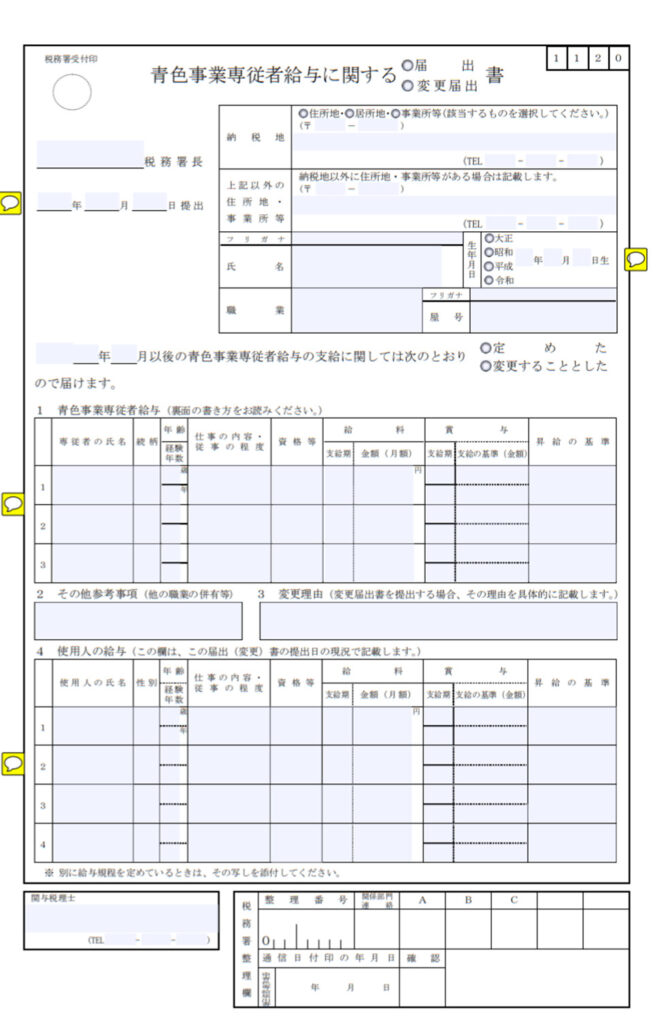

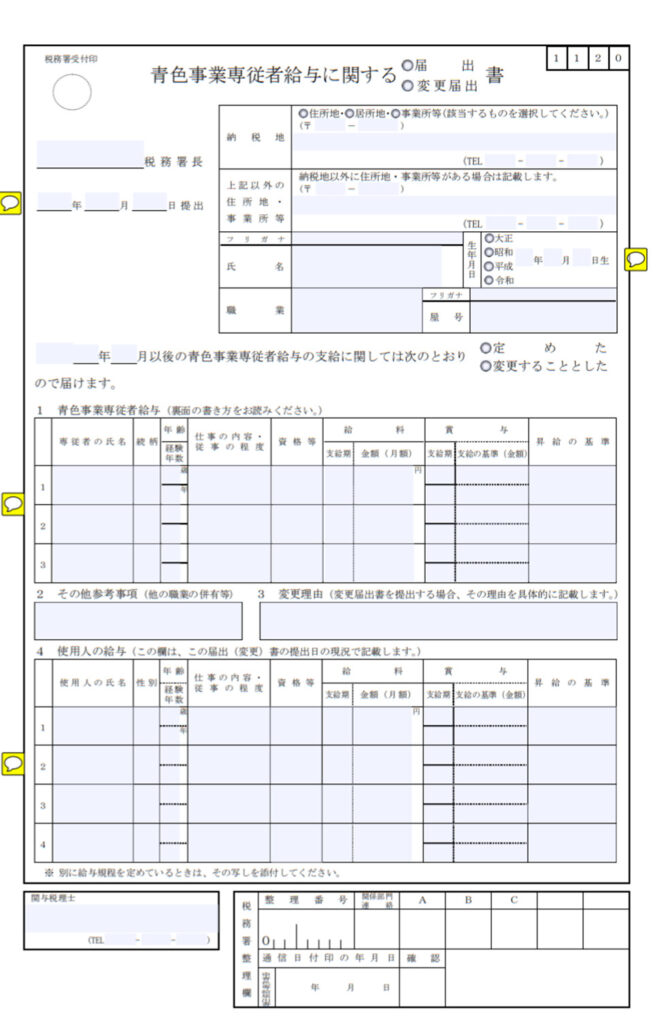

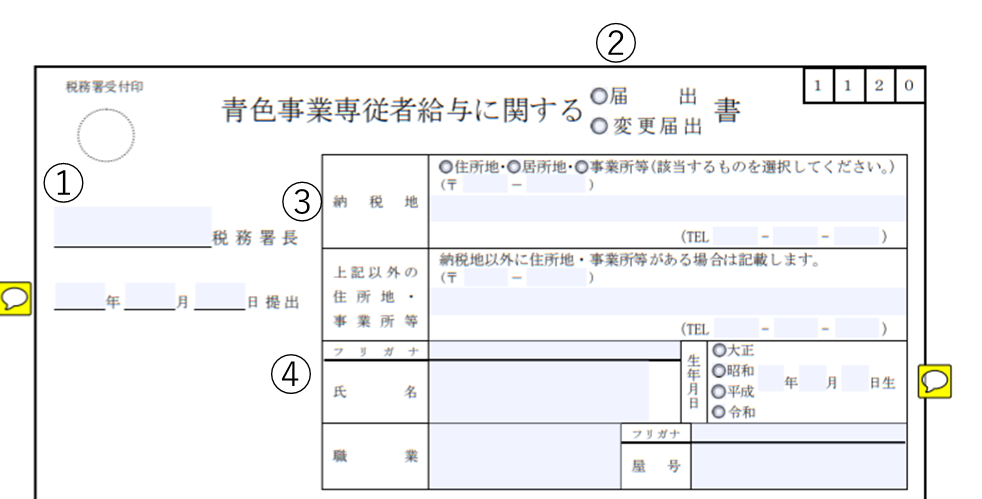

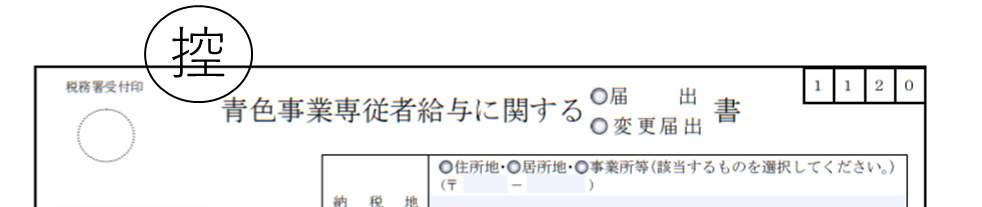

『青色事業専従者給与に関する届出書』とは次のような形をしています。

この章では、青色事業専従者給与に関する届出書の書き方について、各項目ごとに書く内容をわかりやすく解説します。

税務署の窓口、または国税庁のホームページからダウンロードすることができます。

またe-taxで届出をする場合は、e-taxというインターネット上で作ることになりますので、紙の届出書は準備しなくて大丈夫です。

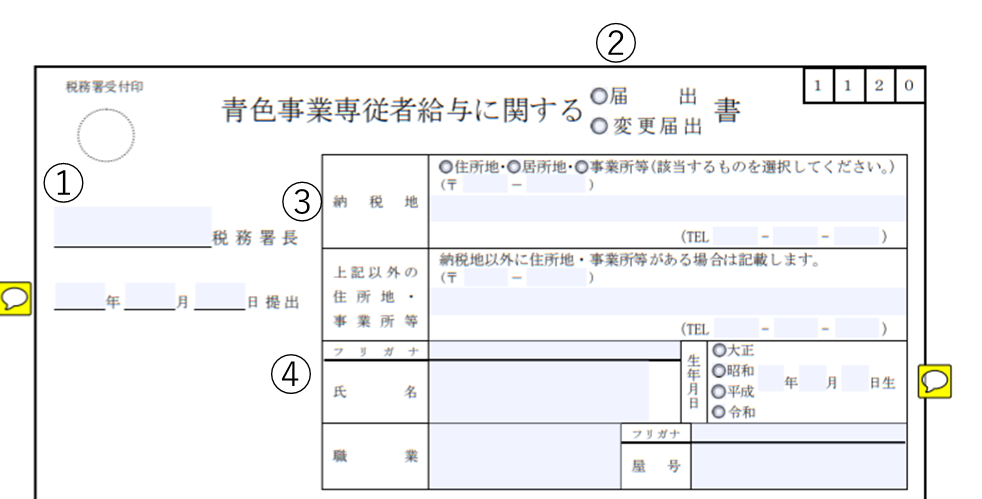

書き方① - 基本情報

①税務署長、提出年月日

税務署長の枠は所轄する税務署を記入します。

提出日は、届出を提出する年月日を記入します。

②タイトル

初めて届出する場合、届出内容を変更する場合で、様式が同じものになります。

区別するため、書面のタイトル部分で「届出」を選択します。

③納税地

納税地は、自宅の住所または事務所の住所を記入します。

④氏名、生年月日、職業、屋号

職業欄は業種を記入します。例えば、飲食業、美容業、建設業、ライターなどです。

屋号は無ければ空欄で大丈夫です。

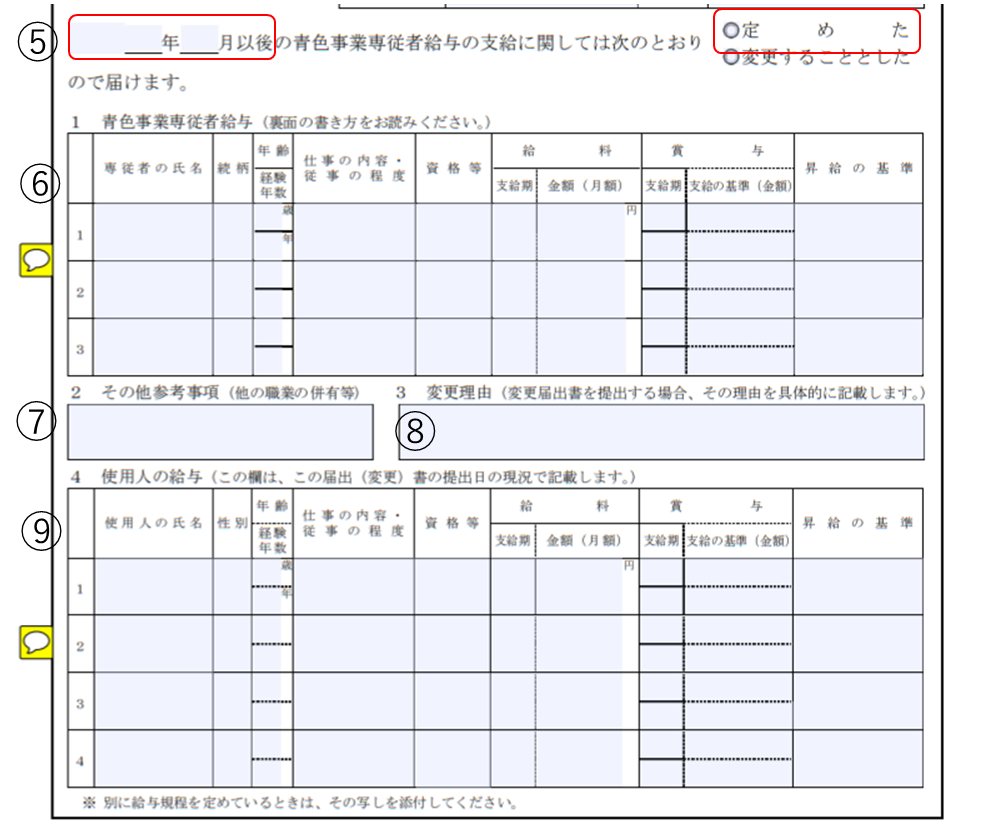

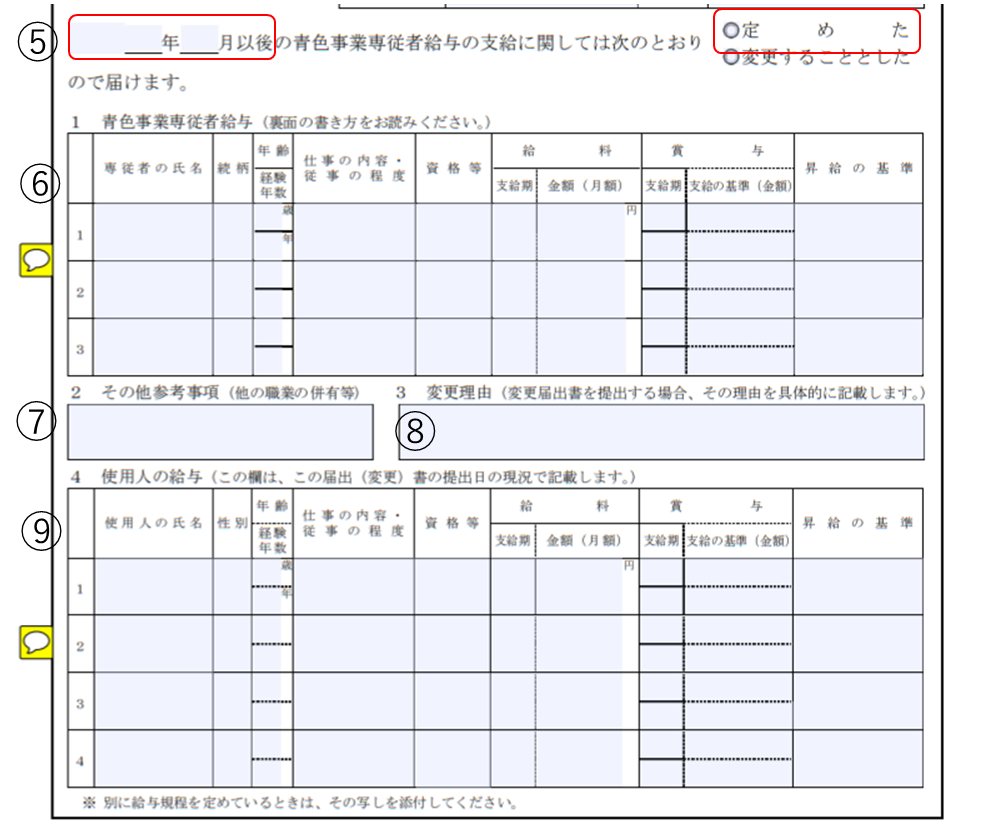

書き方② - 申請内容

⑤届出内容

令和〇年〇月以後には、給与を支払う年月を記入します。

新たに届出をする場合は「定めた」にチェックを入れます。

届出内容を変更する場合は、「変更することとした」にチェックします。

⑥青色事業専従者給与

・専従者の氏名、続柄

給与を支払う家族の氏名、続柄を記入します。

・経験年数

事業に関する仕事の経験年数を記入します。

・仕事の内容・従事の程度

家族がどのような仕事をするか、内容を記入します。事務や経理などが該当します。

・従事の程度

家族の勤務日数・時間を記入します。例えば、毎日〇時間、週〇日ような感じです。

・資格等

日商簿記、大型免許など特殊技能に関する資格を有していれば記入します。特に無ければ空欄で大丈夫です。

・給料、賞与

支給期には、給与を払う期間、時期について記入します。例えば、毎月月末、毎月20日などと記入します。

・昇給の基準

「年1回金額を見直す」など、金額を変える時期を記入します。

⑦その他参考事項

記入する必要はありません。

⑧変更理由

新たな届出の場合は記入する必要はありません。

届出内容を変更する場合は、具体的な変更理由を記入します。

⑨使用人の給与

記入する必要はありません。

書き方③ - 税理士、税務署処理欄

関与税理士、税務署処理欄は記入不要です。

インターネット上でカンタンに作成する方法

以前までは、届出書を取り寄せて、前章で説明したような内容を自分で用紙にまとめる必要がありました。しかし、今ではもっとカンタンな方法があります。

それは、開業freeeやマネーフォワードクラウド開業届などのクラウドサービスを利用することです。

なんとインターネット上で質問に答えていくだけでカンタンに届出書を作ることができ、しかも青色事業専従者給与だけでなく、開業に必要な次の用紙が作れます。届出の書類を作るだけなら無料ですので、お金と時間と労力を節約したい人は、開業freeeをおすすめします。

作ることができる届出

- 個人事業開業・廃業等届出書

- 所得税の青色申告承認申請書

- 給与支払事務所等の開設・移転届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 青色専従者給与に関する届出書

開業freee、マネーフォワードクラウド開業届のホームページには、下のボタンからいくことができます。どちらも届出を作るだけなら料金は無料なので、両方使って好みが合う方を利用すれば良いと思います。

開業届freee

マネーフォワードクラウド開業届

届出方法は3パターンある

青色事業専従者給与に関する届出書の提出方法は次の3パターンがあります。

青色事業専従者の届出方法

- 直接、税務署の窓口に行く

- 郵送で税務署に送る

- e-taxを利用する

提出先の税務署は、納税地を所轄する税務署です。

税務署の所在地は、国税庁のホームページの【税務署の所在地などを知りたい方】で調べることができます。

青色事業専従者給与の届出期限

提出期限は、次のとおりです。

青色専従者給与額を経費に算入しようとする年の3月15日まで

その年の1月16日以降に事業開始した場合は、開始した日から2ヶ月以内

その年の1月16日以降に働き始めた場合は、働き始めた日から2ヶ月以内

注意点① 青色事業専従者給与に関する届出書は控えを用意する

青色事業専従者給与に関する届出書の届出にあたって、忘れてはいけない点。それは「必ず控えを用意すること」です。

税務署の窓口や郵送で届出をする場合、提出した届出書は、税務署が回収するため手元には返却されません。届出したがどうか、どういった届出をしたかをあとで確認できるように控えを必ず準備しましょう。

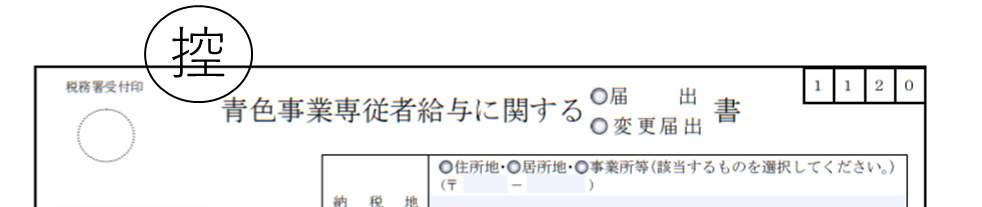

次の図のように、控えは原本のコピーに「控」の印や手書きをするだけで大丈夫です。

紙の届出書を出すと、税務署の職員によって届出書に受付印(税務署側で受け付けたことによる証明)が押されます。この受付印を用意した控えの届出書にも押してもらいましょう。

郵送で出す場合には、受付印を押した控えを返送してもらうため、切手を貼った返信用封筒をいっしょに郵送しましょう。

郵送による届出書の提出の際に、封筒に入れておくと良いものは次のとおりです。

郵送時に送るもの

- 提出する書類の原本

- 提出する書類の控え(控えの印を押すか、手書きする)

- 返信用封筒(返信先の自宅住所・氏名等を書く。切手を貼る)

e-taxの場合は届出書がe-tax上に残りますが、データが消えてしまう恐れがあるため、紙でも保管することをおすすめします。その際、メール詳細(受付通知)が電子申告の税務署受付印の代わりになるため、いっしょに保管しましょう。

注意点② 青色事業専従者の源泉徴収が必要

青色事業専従者に給料を支払うと、給料を支払う側の個人事業主には源泉所得税(給与をもらう人にかかる税金)の徴収義務が発生します。

分かりやすくいうと、支払う給料から所得税を先に引いておき、その所得税を支払わなければいけません。これは、家族従業員でも外部からの従業員を雇い入れるときでも同じで、給料を払った場合に行います。

そのため、次の届出書を税務署へ出さなければいけません。

手続きがまだの場合は、青色事業専従者給与に関する届出書と合わせて届出することをおすすめします。

・給与支払事務所等の開設届出書

・源泉所得税の納期の特例にかかる承認申請書

従業員に給料を支払うこととなった場合にやることについては、別の記事でわかりやすく解説します。

「給与支払事務所等の開設届出書」とは?

個人事業主、法人にかかわらず、従業員を雇入れて給料を支払う場合に税務署へ提出する届出書。給料を支払う人の所在地(事務所)のことを「給与支払事務所」といいます。

「源泉所得税の納期の特例に関する承認申請書」とは?

給料から先に引いた源泉所得税(給料をもらう人にかかる税金)の支払い頻度を少なくするために提出する申請書。原則的に、源泉所得税は毎月給料の翌月10日までに支払わなければいけません。この特例を受けることで、半年に1回に支払回数を減らすことができます。

注意点③ 青色事業専従者と配偶者控除は併用できない

奥さんは今までボクの扶養に入っていました。給料を払っても、103万円未満なら扶養で大丈夫ですよね?

青色事業専従者給与と所得税の扶養(配偶者控除)は併用できないから注意が必要だよ。

個人の所得税の計算では、「扶養の範囲内」で働いている家族は配偶者控除、扶養控除を受けることができます。そのため、青色事業専従者として家族への給料を事業の経費にし、さらにその給料が扶養の範囲で配偶者控除を受けることができれば二重でお得です。

しかし、青色事業専従者給与と配偶者控除や扶養控除は同時に利用することはできません。どちらかを選ぶ形になります。

国税庁の質疑応答でも併用できないとされています。

所得税法第2条第1項第33号の「同一生計配偶者」の定義では、同法第57条第1項《事業に専従する親族がある場合の必要経費の特例等》に規定する青色事業専従者に該当するものを除くとされているのみであって、その居住者の専従者であるとする規定ぶりではないことから、いったん生計を一にする他の者の事業専従者となった者については、その年において控除対象配偶者とすることはできません。

例えば、配偶者を青色事業専従者にする場合、それぞれ所得に与える効果は次のとおりです。

青色事業専従者給与 → 支払った給与の金額が経費になる(所得が減る)

配偶者控除 → 38万円が所得控除になる(所得が減る)

配偶者控除は、所得控除できる金額の最大が38万円ですが、青色事業専従者給与は、支払った給与分が所得から引けます。そのため、給料を38万円以上支払うなら、配偶者控除より青色事業専従者給与がお得です。

年の途中から給料を払う場合、給料が38万円未満になりそうなら配偶者控除を選ぶ方が良いよ。ただし、配偶者控除を選ぶと、支払った給料は経費に入れることができないから注意してね。

まとめ

この記事では、青色申告の場合で家族へ支払う給与を経費にするための手続きについて解説しました。

家族への給料を経費にする場合、個人事業主と家族それぞれに次のような条件がありました。

個人事業主側の条件

- 青色申告をする事業者であること

- 給与の支払いを受ける家族が『青色事業専従者』であること

- 提出期限までに「青色事業専従者給与に関する届出書」を提出していること

給料を受け取る家族の条件

- 個人事業主と生計を一にする配偶者、その他の親族であること

- その年の12月31日現在で、15歳以上であること

- その年の年間6か月を超える期間、その事業に従事していること

事業が軌道に乗るまでは、従業員を雇うことが難しいため、家族に手伝ってもらうことが多いと思います。

家族への給与を経費にできることは大きな節税方法です。

届出を忘れて損しないように、計画的に準備を進めてください。

青色事業専従者給与は、代表的な個人事業主の節税方法だよ。個人事業の仕事を手伝ってくれる家族がいれば、ぜひ活用することをおすすめします。